Update: De in deze post besproken fondsen zijn achterhaald. Zie de post De beste ETF in 2025 voor een actueel vergelijk tussen Meesman en andere partijen.

In deze blogpost:

Inleiding

Ik heb twee vergelijkingen gemaakt tussen indexbeleggen via Meesman en via DEGIRO. En ik ben verrast door de verschillen!

Vergelijk 1

In het eerste vergelijk bekeek ik de mogelijkheden die Meesman biedt wereldwijd gespreid te beleggen met dat wat mogelijk is via een gewone broker, DEGIRO in dit geval. Meesman gaf 12.3% minder opbrengst dan DEGIRO over de afgelopen 5 jaar.

Bij DEGIRO beleg je dan in de combinatie van twee indexfondsen (VTI en VXUS) die samen wereldwijde spreiding geven naar marktkapitalisatie en die ik in mijn beleggingsstrategie aanhoud.

Bij Meesman beleg je dan in de door hen aanbevolen combinatie van twee indexfondsen om wereldwijde spreiding te krijgen.

- Via Meesman heb je geen wereldwijde spreiding naar marktkapitalisatie, goed om je te beseffen. De opkomende landen zijn behoorlijk overwogen en Europa en de Pacific onderwogen.

- Via Meesman beleg je daarnaast nauwelijks in small caps, via DEGIRO wel. Via Meesman beleg je in ongeveer 4x minder bedrijven dan via DEGIRO.

- De kosten via Meesman zijn hoger dan via DEGIRO.

Dat VTI & VXUS de afgelopen 5 jaar zoveel beter presteerden dan de fondsen van Meesman zegt niet alles. Om fondsprestaties goed te kunnen vergelijken is een periode van 5 jaar eigenlijk te kort. Dat hoeft voor een andere periode van 5 jaar helemaal niet het geval te zijn. Het kostenverschil is uiteraard niet afhankelijk van de vergeleken periode.

Vergelijk 2

In het tweede vergelijk leverde Meesman gemiddeld 0.2% minder rendement op per jaar over de afgelopen 3 jaar dan DEGIRO. Dit ondanks het feit dat je via Meesman geen dividendlekkage hebt en via DEGIRO wel.

Bij beide aanbieders beleg je dan in een indexfonds dat de MSCI World Index volgt. Bij Meesman in hun Wereld Aandelen Indexfonds, bij DEGIRO in de iShares Core MSCI World UCITS ETF.

Deze 2 fondsen zijn identiek qua samenstelling en kun je daardoor wel over een periode van slechts 3 jaar goed met elkaar vergelijken.

Mochten termen in deze inleiding trouwens vragen oproepen, dan word je wellicht geholpen door mijn post Beleggen voor beginners eerst te lezen.

Vergelijk Meesman en DEGIRO

Toen Ineke me onlangs vroeg wat ik van indexbeleggen via Meesman vind, heb ik haar beloofd indexbeleggen via Meesman eens te vergelijken met indexbeleggen via DEGIRO. Ik beleg verreweg het grootste deel van mijn vermogen via DEGIRO, een klein deel beleg ik in pensioenbeleggingen via Brand New Day. Bij Meesman heb ik geen beleggingen.

In mijn vergelijking kijk ik uitsluitend naar Meesman en DEGIRO en niet naar andere brokers, omdat DEGIRO de broker met de laagste kosten is die ik heb kunnen vinden. Zie de post DEGIRO kosten, waarin ik de kosten van DEGIRO vergelijk met die van Binck, Lynx, ING, Rabobank en ABN AMRO.

Daarnaast hanteer ik een inleg van 10.000 euro omdat dat het minimum is bij eenmalig inleggen bij Meesman. DEGIRO hanteert geen minimum inleg.

Vergelijk 1 in detail: wereldwijd gespreid indexbeleggen via Meesman of DEGIRO

Het vergelijk heb ik als volgt gemaakt: via DEGIRO is 10.000 euro belegd in het Vanguard Total Stock Market Indexfund (VTI) en het Vanguard Total International Stock Indexfund (VXUS). Via Meesman is het belegd in het Indexfonds Aandelen Wereldwijd en het Indexfonds Aandelen Opkomende Landen dat zij aanbieden.

Eén van de fondsen die ik bij DEGIRO aanhoud (VXUS) bestaat niet langer dan 5 jaar. Daarom vergelijk ik de prestaties over de afgelopen 5 jaar.

Meesman

Wereldwijde spreiding

Om een wereldwijd gespreide belegging te krijgen zegt Meesman op hun website: “Wij adviseren het groei deel van de portefeuille in te vullen met het Meesman Indexfonds Aandelen Wereldwijd (circa 80%) en het Meesman Indexfonds Aandelen Opkomende Landen (circa 20%). Hiermee hebt u vrijwel de hele wereld gedekt.”

Meesman Indexfonds Aandelen Wereldwijd

Het Meesman Indexfonds Aandelen Wereldwijd volgt de MSCI World Index. De namen van het fonds en de index kun je je vraagtekens bij zetten.

Allereerst is deze belegging niet wereldwijd. Er wordt uitsluitend belegd in bedrijven uit 23 ontwikkelde landen. De opkomende markten, waaronder bijvoorbeeld de groeireus China, doen helemaal niet mee. 60% van de beleggingen binnen dit fonds zijn in Amerikaanse bedrijven. Afgezet tegen de wereldmarkt, waar de VS iets minder dan 50% van de marktkapitalisatie (beurswaarde) uitmaakt, is de VS dus behoorlijk oververtegenwoordigd.

Ten tweede wordt alleen belegd in de 1650 grootste bedrijven in die landen. De gemiddelde beurswaarde van de bedrijven in de MSCI World Index bedraagt 18,2 miljard euro. Het kleinste bedrijf heeft een waarde heeft van 435 miljoen euro. De kleinste bedrijven doen maar voor 0,14% mee in de index.

Meesman Indexfonds Aandelen Opkomende Landen

Het Meesman Indexfonds Aandelen Opkomende Landen is een indexfonds dat de MSCI Emerging Markets Index volgt. Het Meesman fonds belegt in een fonds van mijn favoriete indexhuis Vanguard. Het belegt in de 850 grootste bedrijven gemeten naar marktkapitalisatie in 21 opkomende landen.

Kosten Meesman

Beheerfee

Meesman rekent uitsluitend een jaarlijkse beheerfee van 0.5%. Deze fee is inclusief de fondskosten van de onderliggende fondsen.

Dividendlekkage

Het Meesman Indexfonds Aandelen Wereldwijd keert dividend uit en herbelegt dit voor je. Het fonds is dividendbelasting verschuldigd. Door de fiscale constructie van het fonds heeft dit fonds echter geen last van dividendlekkage.

Het Meesman Indexfonds Aandelen Opkomende Landen keert geen dividend uit. Het onderliggende fonds herbelegt dit direct in het fonds. Daardoor is het fonds geen dividendbelasting verschuldigd.

Rendement ná kosten

Meesman geeft op zijn site de rendementen na aftrek van de jaarlijks terugkerende beheerkosten van 0.5% weer.

Het gemiddelde rendement van het Meesman Indexfonds Aandelen Wereldwijd in de afgelopen 5 jaar is 15.02% per jaar.

Het gemiddelde rendement van het Meesman Indexfonds Aandelen Opkomende Landen in de afgelopen 5 jaar is 5.54% per jaar.

Wanneer je 80% Meesman Indexfonds Aandelen Wereldwijd in combinatie met 20% Meesman Indexfonds Aandelen Opkomende Landen hebt, heb je een gemiddeld rendement na kosten van 80%*15.02 + 20%*5.54 = 13.1% per jaar over de afgelopen 5 jaar.

DEGIRO

Wereldwijde spreiding

Om een wereldwijde spreiding via DEGIRO te realiseren beleg ik in een combinatie van het Vanguard Total Stock Market Indexfund (VTI) en het Vanguard Total International Stock Indexfund (VXUS). Dit is de meest kosten efficiënte manier van wereldwijd gespreid beleggen die ik ken, zie punt 5 in mijn post over indexfondsen.

Update 2019: VTI en VXUS zijn vanwege gewijzigde Europese regelgeving alleen nog via de optieroute aan te schaffen.

VTI belegt in de 3519 bedrijven met de grootste marktkapitalisatie in de VS.

VXUS belegt in de 5935 bedrijven met de grootste marktkapitalisatie in alle landen behalve de VS. Hier vallen ook de opkomende markten onder.

De bedrijven in de VS maken ongeveer 50% van de wereldwijde economie uit gemeten naar marktkapitalisatie, de rest van de wereld de overige 50%. Een combinatie 50% VTI met 50% VXUS geeft dus een wereldwijd gespreide belegging in de 9454 grootste bedrijven ter wereld gemeten naar marktkapitalisatie.

Rendement vóór kosten DEGIRO

Het gemiddelde rendement van VTI in de afgelopen 5 jaar is 19.7% per jaar (bron: Morningstar).

Het gemiddelde rendement van VXUS in de afgelopen 5 jaar is 9.9% per jaar (bron: Morningstar).

Wanneer je een combinatie hebt van 50% VTI met 50% VXUS, heb je een gemiddeld rendement vóór kosten van 50%*19.7 + 50%*9.9 = 14.8% per jaar over de afgelopen 5 jaar.

Kosten

Bij het berekenen van de kosten via DEGIRO ga ik uit van een Custody account. DEGIRO heeft 2 typen accounts. Het standaard account en het Custody account. Bij het standaardaccount mag DEGIRO je effecten uitlenen, bij het Custody account niet. Zie mijn post DEGIRO review waarom ik voor het Custody account gekozen heb. De kosten van het Custody account zijn 0.14% hoger voor de vergeleken belegging dan die van het standaard account.

Totale kosten Custody account

De totale jaarlijks terugkerende kosten bij het aanhouden van een portefeuille van 10.000 euro VTI en VXUS zijn bij DEGIRO 0.315%. Deze kosten bestaan uit de volgende posten:

Servicefee en bewaarloon DEGIRO

DEGIRO rekent geen service fee of bewaarloon.

Fondskosten via DEGIRO

VTI rekent 0.04% kosten per jaar.

VXUS rekent 0.09% kosten per jaar.

Gemiddeld heb je dus 50%*0.04 + 50%*0.09 = 0.065% aan fondskosten per jaar voor deze combinatie van fondsen.

Dividendkosten DEGIRO

Bij het Custody account wordt bij een dividendbetaling 1 euro kosten gerekend + 3% van het uitgekeerde dividend. Hierbij geldt dat die euro + 3% in totaal niet meer dan 10% van het dividend mag zijn. Ik ga uit van een dividendrendement van 2% per jaar (een reëel gemiddelde). Je hebt dan een dividend van 200 euro per jaar bij de belegging van 10.000 euro. Dit wordt in 4 porties per fonds over het jaar verspreid uitgekeerd. In totaal 8 uitkeringen van gemiddeld 25 euro dus. De totale dividendkosten per jaar komen dan op 14 euro (8 keer 1 euro + 3% van 200 euro). Dat is dus 14/10.000 *100% = 0.14% aan dividendkosten per jaar.

Voor de volledigheid: het standaard account bij DEGIRO heeft geen dividendkosten.

Kosten opzetten handelsmogelijkheden

DEGIRO rekent 2.50 euro per jaar per beurs waarop je handelt. VTI heb ik via de beurs NYSE Arca, VXUS heb ik via de beurs NASDAQ. Totale kosten 5 euro, oftewel 0.05% bij een portefeuille van 10.000 euro.

Kosten dividendlekkage

VTI heeft geen last van dividendlekkage, VXUS heeft 0.12% dividendlekkage per jaar. Dus voor de combinatie 50% VTI met 50% VXUS heb je 50%*0 + 50%*0.12 = 0.06% dividendlekkage per jaar. Deze kosten zitten in de beurskoers van de fondsen verwerkt en worden door het vergelijken van de koersen meegenomen.

Rendement ná kosten DEGIRO

Het gemiddeld jaarlijks rendement na kosten bij een portefeuille van 10.000 euro 50% VTI en 50% VXUS is over de afgelopen 5 jaar dus 14.8-0.065-0.14-0.05 = 14.6% per jaar voor het Custody account.

Conclusies vergelijk 1 Meesman en DEGIRO

Uiteindelijke opbrengst 12.3% hoger bij DEGIRO

Wereldwijd gespreid indexbeleggen in 50% VXUS en 50% VTI via DEGIRO geeft gemiddeld 1.4% meer netto rendement per jaar over de afgelopen 5 jaar dan in de combinatie 80% Meesman Indexfonds Aandelen Wereldwijd en 20% Meesman Indexfonds Aandelen Opkomende Landen via Meesman.

Na kosten en dividendlekkage kom je via DEGIRO op gemiddeld 14.6% rendement per jaar over de afgelopen 5 jaar, via Meesman op 13.1%.

Als je 10.000 euro inlegt, betaal je bij Meesman 25 euro (0.25%) transactiekosten. Bij DEGIRO betaal je geen transactiekosten. Bij DEGIRO heb je wel te maken met indirecte transactiekosten door de zogenaamde spread, het verschil tussen de bied- en de laatkoers. Deze is voor VTI en VXUS erg klein, ongeveer 0.01%. Ook heb je bij DEGIRO te maken met eenmalige kosten voor het omwisselen van euro’s naar dollars van 0.1%.

Door het verschil in transactiekosten en overige jaarlijkse terugkerende kosten kosten in combinatie met het rente op rente effect is 10.000 euro bij DEGIRO gegroeid naar 19.657 euro in de afgelopen 5 jaar. En bij Meesman naar 18.434 euro. Een verschil van 1.223 euro op je inleg van 10.000 euro in 5 jaar. Dus via DEGIRO heb je in totaal 12.3% meer opbrengst in de afgelopen 5 jaar.

Standaard account DEGIRO

Voor de volledigheid: indien je bij DEGIRO een standaard account zou hebben aangehouden in plaats van een Custody account, dan zou je eindopbrengst 19.745 euro zijn. Dan is het verschil in opbrengst met Meesman 1.363 euro op je inleg van 10.000 euro, oftewel 13.6%.

Verklaring verschil in rendement

Er zit nogal wat verschil in waar je in belegt wanneer je wereldwijd gespreid belegt via beide aanbieders.

Wereldwijd gespreid indexbeleggen in 50% VTI in combinatie met 50% VXUS geeft veel meer spreiding dan in 80% Meesman Indexfonds Aandelen Wereldwijd in combinatie met 20% Meesman Indexfonds Aandelen Opkomende Landen. Via VTI in combinatie met VXUS beleg je in 9454 bedrijven, waardoor de wat minder grote bedrijven ook meedoen. Via de twee Meesman fondsen beleg je in 2500 bedrijven, waardoor de nadruk veel meer ligt op de grootste bedrijven.

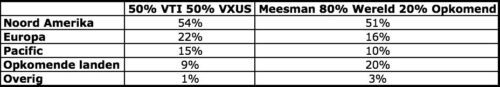

Daarnaast is de geografische verdeling van wereldwijd gespreid beleggen via beide aanbieders behoorlijk verschillend:

Via VTI & VXUS beleg je wereldwijd gespreid naar marktkapitalisatie, via Meesman overweeg je de opkomende landen met 10% en onderweeg je Europa en de Pacific. De opkomende landen hebben het bijvoorbeeld door de groeistagnatie in China relatief slecht gedaan de afgelopen jaren, terwijl Europa en de Pacific het uitstekend gedaan hebben.

In de periode waarop het vergelijk betrekking heeft hebben aandelen van kleine bedrijven toevallig relatief goed gepresteerd en aandelen uit opkomende landen toevallig slecht gepresteerd. Beide in het voordeel van DEGIRO. Dit verklaart dan ook grotendeels het verschil in rendement tussen Meesman en DEGIRO in deze periode. In een andere periode van vijf jaar had het rendementsverschil net zo goed andersom kunnen zijn.

Meesman portefeuille meer laten lijken op VTI/VXUS

Als je bij Meesman uitgaat van een belegging van 90% in Aandelen Wereldwijd en 10% Aandelen Opkomende Landen, dan lijkt die portefeuille al een stuk meer op VTI/VXUS 50/50. Dan is het gemiddelde Meesman rendement in 2012 t/m 2016 geen 13,1% maar 90%*15.02 + 10%*5.54 = 14.1% per jaar.

Meesman gaf dan op een inleg van 10.000 euro, na aftrek van alle kosten, een opbrengst van 19.215 euro na 5 jaar. Een verschil met DEGIRO van 442 euro. Dus via DEGIRO heb je dan in totaal 4.4% meer opbrengst in de afgelopen 5 jaar.

Dit verschil is te verklaren doordat Meesman kleinere bedrijven niet meeneemt en hogere kosten heeft.

Vergelijk 2 in detail: MSCI World Index via Meesman of DEGIRO

Het Meesman Wereld Aandelen Indexfonds en het iShares Core MSCI World UCITS ETF via DEGIRO volgen beide de MSCI World Index. Bij zowel de naam van de fondsen als van de index kun je, zoals gezegd, je bedenkingen hebben. Het is namelijk helemaal geen wereldwijde belegging. Alleen de 1650 grootste bedrijven gemeten naar marktkapitalisatie (beurswaarde) in uitsluitend 23 ontwikkelde landen worden gevolgd. De opkomende markten, waaronder bijvoorbeeld groeireus China, doen helemaal niet mee.

Ik bekijk de jaren 2014 t/m 2016, omdat Meesman vanaf oktober 2013 geen last meer heeft van dividendlekkage. Ze zijn toen van Vanguard naar Northern Trust overgestapt als fondsbeheerder om de MSCI World Index te volgen, zodat ze betaalde dividendbelasting terug kunnen krijgen.

Meesman Indexfonds Aandelen Wereldwijd

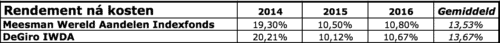

Rendement ná kosten Meesman

Meesman vermeldt op hun site het rendement ná kosten. Het gemiddelde rendement van het Meesman Indexfonds Aandelen Wereldwijd in de afgelopen 3 jaar 13.53% per jaar ná kosten. Zoals gezegd heeft dit fonds geen last van dividendlekkage.

Particulieren kunnen niet rechtstreeks in Northern Trust fondsen beleggen. Om dit Meesman fonds met eenzelfde fonds via DEGIRO te vergelijken kom ik op het volgende fonds:

Particulieren kunnen wel rechtstreeks in MSCI World Index ETF’s (indexfondsen) van andere aanbieders beleggen via gewone brokers, zoals DEGIRO, Lynx, Binck of bijvoorbeeld je huisbank.

De meest efficiënte ETF die ik ken om de MSCI World Index te volgen is de iShares Core MSCI World UCITS ETF. Dit fonds heeft de afkorting IWDA, dit is het zogenaamde ticker symbool.

Het gemiddelde rendement van IWDA in de afgelopen 3 jaar is 13.87% per jaar vóór kosten (bron: Morningstar).

Via DEGIRO is het gemiddelde rendement van IWDA in de afgelopen 3 jaar 13.67% per jaar ná kosten. De kosten zijn als volgt:

Kosten iShares Core MSCI World UCITS ETF

De totale jaarlijks terugkerende kosten, inclusief dividendlekkage, bij het aanhouden van een portefeuille van 10.000 euro in IWDA zijn bij DEGIRO 0.20%. Deze kosten bestaan uit de volgende posten:

Servicefee en bewaarloon DEGIRO

DEGIRO rekent geen service fee of bewaarloon.

Fondskosten via DEGIRO

IWDA zelf rekent 0.20% kosten per jaar.

Dividendkosten DEGIRO

Het fonds keert geen dividend uit, dus je hebt geen dividendkosten bij DEGIRO. Ook niet bij het aanhouden van een DEGIRO Custody account in plaats van een standaard account.

Kosten opzetten handelsmogelijkheden

Het fonds is verkrijgbaar op de Amsterdamse beurs via DEGIRO. Voor handelen op deze beurs rekent DEGIRO geen kosten voor het opzetten van de handelsmogelijkheden.

Kosten dividendlekkage

Het fonds heeft een dividendlekkage van 0.24% door de belasting die het fonds zelf over herbelegd dividend heeft moeten betalen. Doordat het fonds geen dividend uitkeert zit het effect van deze dividendlekkage in de koers van het fonds verwerkt. Dit hoeft dus niet apart als kostenpost van het rendement afgetrokken te worden in het vergelijk.

Rendement ná kosten DEGIRO

Het jaarlijks netto rendement bij een portefeuille van 10.000 euro IWDA is over de afgelopen 3 jaar dus 13.87-0.20 = 13.67% per jaar.

Verschil in rendement Meesman en DEGIRO

Het Meesman Indexfonds Aandelen Wereldwijd geeft 13.67-13,53 = 0.14% minder rendement ná kosten per jaar over de afgelopen 5 jaar dan het vergelijkbare fonds iShares Core MSCI World UCITS ETF via DEGIRO.

Eenmalige transactiekosten

Als je 10.000 euro inlegt, betaal je bij Meesman 25 euro (0.25%) transactiekosten.

Bij DEGIRO betaal je geen transactiekosten, maar heb je ook bij dit fonds te maken met de zogenaamde spread. Dit is het verschil in bied- en laatkoers en telt mee als een eenmalige kostenpost bij aanschaf. Deze is op het moment van schrijven voor IWDA 0.02%. Bij Meesman heb je niet met deze eenmalige kostenpost te maken.

Ook heb je bij DEGIRO te maken met eenmalige kosten van 0.1% voor het omzetten van euro’s in dollars bij aanschaf van het fonds. Deze kosten heb je ook niet via Meesman.

Uiteindelijke opbrengst

Het vergelijk van de totale opbrengst na aftrek van transactiekosten + alle overige kosten er als volgt uit:

![]()

Aan het eind van de 3 jaar heb je via DEGIRO dus 62 euro meer opbrengst dan via Meesman, oftewel 0.62% ten opzichte van je inleg van 10.000 euro.

Het extra rendement van 0.5% per jaar dat Meesman vermeldt op zijn site door het terugkrijgen van dividendbelasting zie je dus niet terug als winst ten opzichte van het rendement dat je via DEGIRO behaalt bij het volgen van de MSCI World Index. Via DEGIRO heb je juist gemiddeld 0.62/3 = 0.2% meer rendement per jaar over de afgelopen 3 jaar dan via Meesman.

Leestip: 3x meer vermogen met hulp van de fiscus

Meer weten over beleggen voor je pensioen met hulp van de fiscus, waardoor je tot 3 keer meer vermogen opbouwt dan bij gewoon beleggen? Lees dan deze post over Pensioenbeleggen.

Of wil je stap voor stap uitleg hoe je kunt indexbeleggen via DEGIRO, lees dan de post Indexbeleggen via DEGIRO

Waar beleg jij? In welke beleggingen? Hoeveel kosten en rendement maak jij daar?

Meer tips hoe je eerder kunt stoppen met werken?: Eerder stoppen met werken – 11 tips

Weten hoe de kosten van beleggen zich verhouden tussen DEGIRO, Binck, Lynx, ING, Rabobank en ABN AMRO?: DEGIRO kosten

Geef een reactie