De kosten van een indexfonds of ETF zijn opgebouwd uit diverse posten. In dit uitgebreide artikel legt Gerben uit hoe je deze kosten precies kunt bepalen. Ook heeft hij de kosten van een aantal ETF’s en indexfondsen, welke populair zijn binnen de FIRE-beweging, op een rijtje gezet.

Het woord is aan Gerben:

Inleiding

Ik ben niet iemand die met FIRE bezig is als in dat ik vroeg met pensioen wil. Vind mijn werk veel te leuk. Ik hou wel van keuzevrijheid en beleggen tegen lage kosten. Dus ik vind veel aansluiting in de FIRE community en heb zo deze blog ooit ontdekt. Op naar de inhoud.

Kosten van indexfondsen en ETF’s vergelijken kan eenvoudig lijken. Je pakt de “Total Expense Ratio” (TER) uit de factsheet van het fonds en die vergelijk je met die van een ander fonds. Het is helaas wat ingewikkelder.

In de TER zitten kosten als dividendlekkage en interne transactiekosten van het fonds niet verwerkt. Aan de andere kant kan een fonds weer wat extra inkomsten genereren door aandelen uit te lenen. Deze kosten of opbrengsten kunnen vrij substantieel zijn. Om de totale kosten van een ETF of indexfonds te bepalen is het daardoor belangrijk hier ook naar te kijken. In dit artikel ga ik proberen te helpen een idee te krijgen van de totale kosten van een aantal populaire fondsen.

Dit is niet heel eenvoudig en ik ga in dit artikel soms diep in de details naar de interne werking van fondsen. Dit verhaal is daarmee minder geschikt voor beginnende indexbeleggers. Voor hen is het verstandig eerst introducerende informatie over indexfondsen te lezen. Boeken als De schitterende eenvoud van indexbeleggen (Wintermans, 2009) of De beleggingsillusie (Kerdel en Schukken, 2014) geven een goede introductie.

Ik gebruik voornamelijk de zogenaamde kosten benadering methode en de tracking difference methode als controlemiddel. Alle berekeningen zijn gewoon openbaar, mocht je alle details willen zien dan kan je hier kijken. Buiten kosten zal ik ook wat andere punten per fonds meenemen zoals bijvoorbeeld ESG-beleid en broker opties.

Overzicht fondskosten

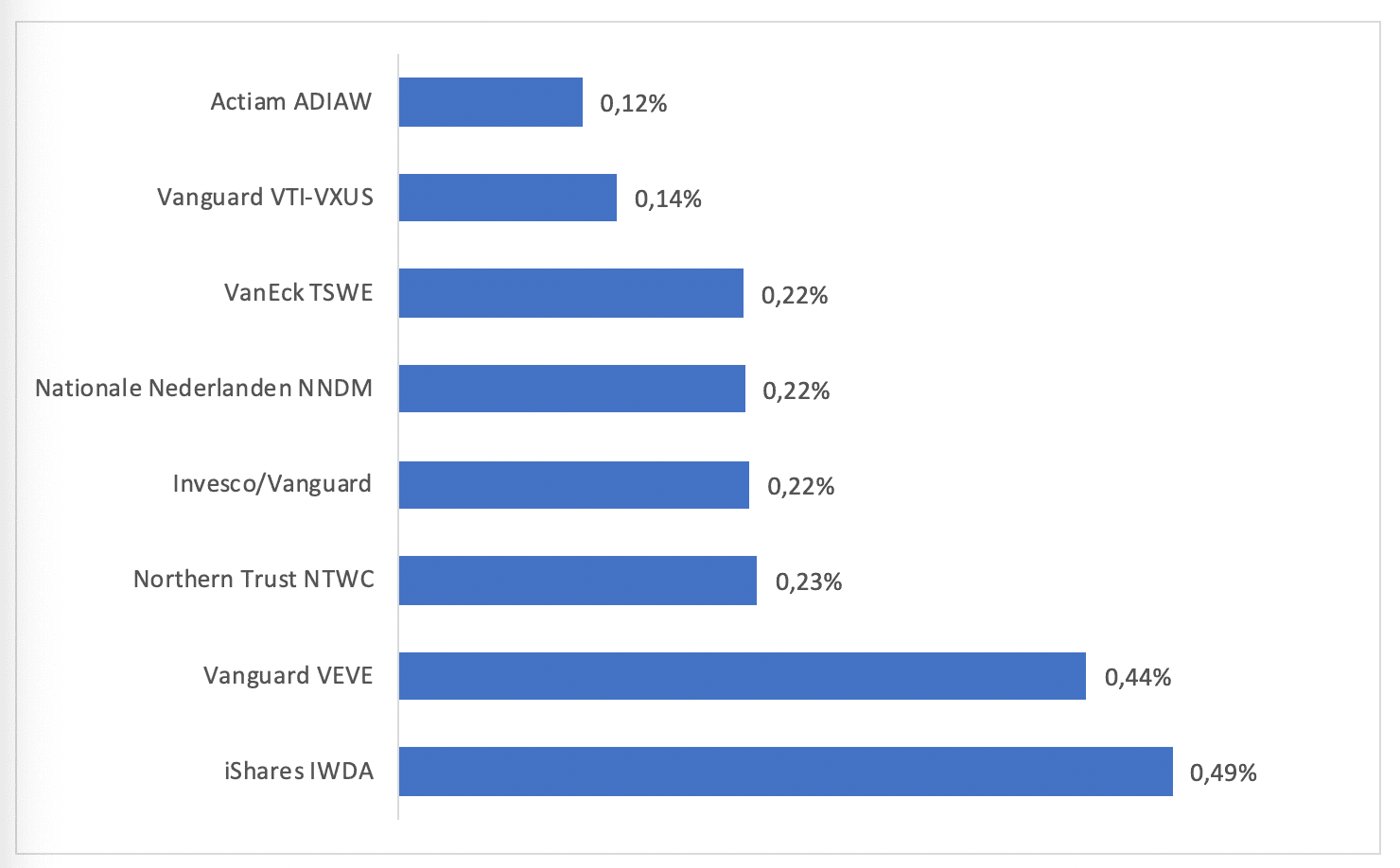

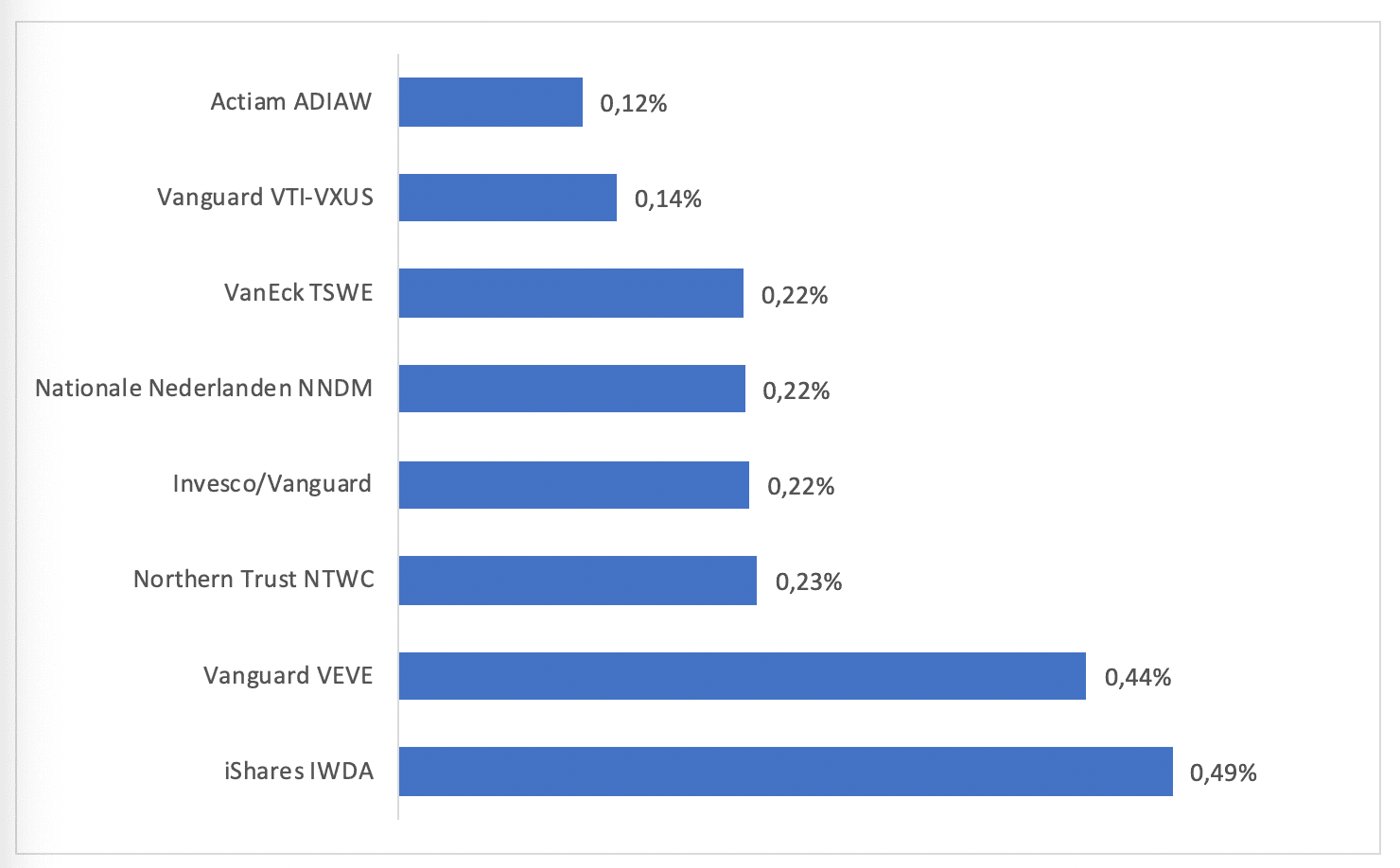

Om te beginnen geef ik hier eerst een overzicht van de berekende fondskosten voor een aantal Developed World fondsen. Verderop in het artikel leg ik de in de figuur gebruikte afkortingen uit en geef ik aan hoe ik de kosten per fonds berekend heb.

Methodiek kosten bepalen

Er zijn twee methoden om naar de totaalkosten van index fondsen te kijken. Ik pas ze beide toe. Onderstaand vind je toelichting per methode met uitleg wat de voor- en nadelen zijn.

Methodiek 1: Tracking difference methode

Wat is de tracking difference? Je pakt de performance van de bruto index welke het fonds volgt en daarna haal je daar de fonds performance zelf vanaf. Het verschil ertussen zijn waarschijnlijk alle kosten.

Trackingdifferences.com is een site die voor ETF’s veel van dit soort data verzameld. Zij vergelijken wel tegen de netto index. Netto index gaat uit van maximale dividendbelasting. Ik pak de bruto index omdat ik ook dividendlekkage wil zien. Een bruto index gaat uit van geen dividendbelasting. Ook pakken zij de cijfers uit de EBI. Die cijfers zijn meestal maar precies tot één achter de komma, waar het kan probeer ik twee cijfers achter de komma data te gebruiken.

Voordelen:

- Is redelijk sluitend, kans dat kosten missen is klein.

- Makkelijk te bepalen. Dus snel voor veel fondsen te doen.

Nadelen:

- Een fonds kan en zal nooit 100% een index volgen. Een index is een kunstmatig iets, niet gehinderd door de praktijk. Bijvoorbeeld: een index gaat ervan uit dat als een aandeel dividend uitkeert dit op exact hetzelfde moment weer is geherinvesteerd in hetzelfde aandeel. Dat is in de praktijk vrijwel onmogelijk.

- Een fonds kan aan securities lending doen en daar inkomsten uit genereren. De tracking difference ziet er dan beter uit. Maar dit is wel in ruil voor wat extra risico.

- Je kijkt achteruit. Als een fonds de TER of andere kosten heeft verlaagd in de afgelopen jaren dan krijg je geen representatief cijfer voor de toekomst. Je kan dit repareren door de huidige kosten in kaart te brengen en daar de kosten uit het verleden vanaf te halen. Als je dit verrekent met de tracking difference uit het verleden dan kom je wel tot een voorspelling voor de toekomst.

- Per jaar kunnen er wat afwijkingen van de index zijn, er is 4-5 jaar aan data nodig om tot een goed gemiddelde te komen.

- Als een fonds geen volledige replicatie doet van de index die gevolgd wordt, dan is de tracking difference geen goede maatstaaf voor de kosten.

- Sommige fondsen passen zogenaamde swing pricing toe om in- en uitstapkosten af te dekken. Hiervoor past men de koers aan. Performance kan er anders uitzien als er een swing correctie op zit.

- Dividend en belastingen wisselen per jaar. Als er in een jaar veel dividend is, zoals bijvoorbeeld in 2019, dan is de tracking difference van fondsen met wat meer dividendlekkage groter dan in een jaar met weinig dividend.

- Voor de Nederlandse Fiscale Beleggingsinstellingen (FBI’s) werkt het niet goed. Zij betalen initieel gewoon wel dividendbelasting. Het jaar erop wordt dividend doorgezet naar de beleggers. Dit zorgt voor een paar problemen:

- Doordat men herbelegt met netto dividend ontstaat er een “cash/tax drag” in het fonds. Het fonds blijft achter bij de bruto index. Dit geld krijg je wel terug via de belastingdienst. Dus het zijn geen harde kosten, maar je verliest wel wat rendement. Je zit netto gewoon wat meer in cash als je zou denken. Ik zie dit als een soort “opportunity costs”.

- Buiten de fonds cash/tax drag is er ook nog een persoonlijke cash drag. Pas bij dividend uitkeren naar jou houden ze 15% in die jij kan terug claimen bij de belastingdienst. Daar zit het belastingvoordeel van FBI’s. In de weerspiegelde rendementen in de factsheet gaan ze ervan uit dat jij dat geld al meteen terug hebt van de belastingdienst op moment van dividend uitkeren en meteen herinvesteert. Dit zal vaak niet het geval zijn, tenzij je een voorlopige teruggave hebt lopen bij de belastingdienst op ingehouden dividendbelasting.

- Het dividend van een lopend jaar wordt verdeeld over de beleggers op moment van dividend uitkeren in het volgende jaar. Als het fonds een uitstroom van beleggers heeft dan krijg jij meer dividend, bij instroom andersom. Dit soort cijfers gaan gewoon mee bij het berekende rendement in de factsheet en dan geeft de tracking difference dus geen goede indruk meer van de kosten.

- Dezelfde persoonlijke cash drag heb je bij Amerikaanse fondsen ook, maar de cash drag binnen het fonds zoals bij Nederlandse fondsen bestaat daar weer niet.

Conclusie tracking difference methode

Al met al een redelijke methode. Maar met name bij Nederlandse fondsen is het door de complicaties minder verstandig om erop te focussen. Bij de andere fondsen zal het worden ingezet als controlemiddel om te kijken of de kosten benadering methode compleet is. Het kostenplaatje is waarschijnlijk vrij compleet als de tracking difference uit het verleden matcht met de kosten uit het verleden.

Methodiek 2: Kosten benadering methode

Aanpak: je haalt alle kosten zoals TER, dividendlekkage en interne transactiekosten uit de jaarverslagen. Voor zover mogelijk heb ik alle kosten proberen te vinden in de jaarverslagen. Jaarverslagen kijken natuurlijk altijd achteruit. Voor interne transactiekosten, securities lending inkomsten en dividendlekkage heb ik steeds een representatieve periode uit het verleden gepakt. Meestal de laatste twee jaar.

Voordelen

- Meer inzicht in ieder aspect van de kosten.

Nadelen

- Interne transactiekosten bestaan uit transactieprovisie, spread en market impact kosten. Meer info daar over hier of hier. In de jaarverslagen worden alleen de transactieprovisie kosten meegenomen. De minder harde kosten zoals spread en market impact worden buiten beschouwing gelaten. Juist fondsen met een ESG beleid hebben meer van dit soort minder harde kosten die dan dus niet meegenomen worden.

- Andere minder harde kosten zoals cash drag, tax drag kan je ook niet meenemen.

- De Nederlandse fondsen melden geen dividendbelasting-lek in de jaarverslagen. Zie meer info in de paragraaf over dividendlekkage.

In- en uitstapkosten

In- en uitstapkosten laat ik normaal gesproken buiten beschouwing. Bij een fonds is er meestal swing pricing en bij een ETF betaal je wat spread aan de market maker. Dit soort eenmalige kosten maken geen enorme verschillen op je lange termijn rendement.

Conclusie methodiek

Mijn doel is (was) om voor ieder fonds tot een vergelijkbaar kostencijfer te komen. Het beste was als alle kosten in de jaarverslagen te vinden zouden zijn. Dan hadden we met de kosten benadering methode een manier die bij alle fondsen werkt. En konden we zonder aannames de kosten van fondsen met elkaar kunnen vergelijken. Dit doel blijkt helaas niet haalbaar te zijn, maar de kosten benadering methode komt in ieder geval een eind in de buurt.

Omdat de tracking difference methode te veel beperkingen kent voor Nederlandse fondsen gebruik ik als basis de kosten benadering methode. De tracking difference zet ik in als controlemiddel, maar met name bij Nederlandse fondsen is het minder verstandig om erop te focussen.

Domicilie van fondsen en dividendlekkage

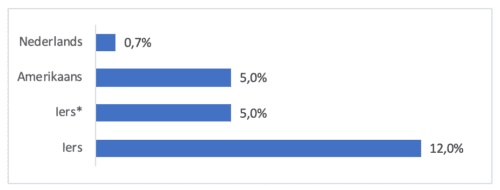

Afhankelijk van de domicilie (het vestigingsland) van het fonds is er een bepaalde dividendlekkage. Even een samenvatting hier:

Nederlands

Nederlandse fondsen (ETF’s en fondsen) houden bij de belegger 15% dividend belasting in. Deze kan je altijd verrekenen als particulier als je aangifte inkomstenbelasting doet. Dit zit buiten enige box. Dus ook als er geen inkomen is krijg je deze terug.

Verder hebben deze fondsen, als ze een fiscale beleggingsinstelling zijn, waarschijnlijk vrij weinig interne dividendlekkage. Voor een groot deel kan dividendlekkage worden voorkomen, echter niet voor 100%.

Alles tot 15% kan men meestal verrekenen. Er zijn echter ook landen waarbij er na het verdragstarief nog steeds meer dan 15% dividendbelasting betaald moet worden. Zuid-Korea, Australië en Finland worden door aantal fondsaanbieders als voorbeelden aangehaald waarbij dat is.

Ook moet men vaak veel moeite doen en kunnen het lange trajecten zijn om betaald dividend uit het buitenland terug te krijgen. Zeker in niet westerse landen. Een fonds overweegt dan of de tijd en moeite wel opweegt tegen de eventuele besparing.

In de jaarverslagen wordt helaas niet vermeld hoeveel er dan lekt. Ik heb bij een aantal fondsen navraag gedaan hoe dit nu (2021) zit:

- VanEck: Het is 95%-98% van de dividendbelasting die we terug kunnen halen. Niet 95-98% van het dividend.

- Northern Trust (NT): beantwoorden helaas geen vragen van particulieren. Via Meesman en BND proberen te achterhalen.

- Meesman: geeft zelfde als VanEck aan dat het over enkel de belasting gaat en niet over het hele dividend. Actuele percentages kan men niet aangeven. Wisselt ook per jaar.

- Actiam: vergelijkbare reactie als Meesman.

- Brand New Day:

- NT-fondsen die BND voert (small en emerging): 100% dividend efficiënt. BND plaatst daarbij de kanttekening dat dit is wat NT aangeeft, maar dat men zelf eigenlijk denkt dat het niet kan. Zeker niet in emerging markets.

- Wereld fonds: hoog in de 90% dividend efficiënt: “Voor de Wereld Indexfondsen is helaas niet aan te geven voor welk percentage het dividendlek opgelost is, maar dat zit wel hoog in de 90%. Dit getal varieert door wijzigingen in belastingregimes, hoogte van dividenduitkeringen per land en of en hoe snel het lukt om eventueel te hoog ingehouden dividendbelasting terug te vorderen. Verder lekt dividend weg dat ingehouden wordt en hoger is dan 15%: boven de 15% mogen we van de Nederlandse fiscus niet verrekenen. Finland heeft bijvoorbeeld haar wetten aangepast waardoor sinds januari (2021) 30% dividendbelasting op Fins dividend geheven wordt. De helft van die dividendbelasting kan dus verrekend worden, maar de andere helft lekt helaas weg. Het scheelt dat Finland maar ongeveer 0,40% van het fonds is, dus die impact is marginaal, maar wel een voorbeeld van hoe ondanks de dividendefficiëntie er toch een klein lek kan blijven bestaan.”

Aanname

Wereldwijd (MSCI ACWI) is het gemiddelde volledige dividendbelasting-percentage rond de 21% geweest de afgelopen 10 jaar. Bij 95%-98% zouden we dus een dividendlekkage hebben van 0,42%-1,05% ten opzichte van het uitgekeerde dividend voor Nederlandse fondsen. Er zal vast een verschil zitten tussen Developed Markets en Emerging Markets. Maar dit blijft allemaal wat gissen omdat er helaas geen data is.

Amerikaans

Amerikaanse ETF’s houden ook bij de belegger 15% dividend belasting in. Deze kan je alleen in box 3 verrekenen. Je moet al best wat box 3 belasting aan het betalen zijn wil je 15% belasting over bijvoorbeeld 2,5% dividend kunnen verrekenen, zeker met een fiscaal partner. Als je nog niet in box 3 kan verrekenen dan mag je dit wel doorschuiven.

Let zeker op bij jaren waarbij je geen inkomsten hebt. Hier kan je door verrekenen in box 3 algemene heffingskorting mislopen. Zie hier een rekenvoorbeeld. Voor zover ik weet mag je het verrekenen hiervan niet doorschuiven. Kijk eerst goed naar je belasting situatie, anders zijn ze netto toch duurder.

In Amerika hoeven deze fondsen geen dividendbelasting te betalen, daarbuiten wel. Nu heeft Amerika een vrij groot aandeel in deze meeste world indexen waardoor er maar tussen de 4-5% lekkage ten opzichte van het uitgekeerde dividend over blijft.

Iers

Ierse ETF’s houden geen dividendbelasting in. Dus geen bijzonderheden met verrekenen.

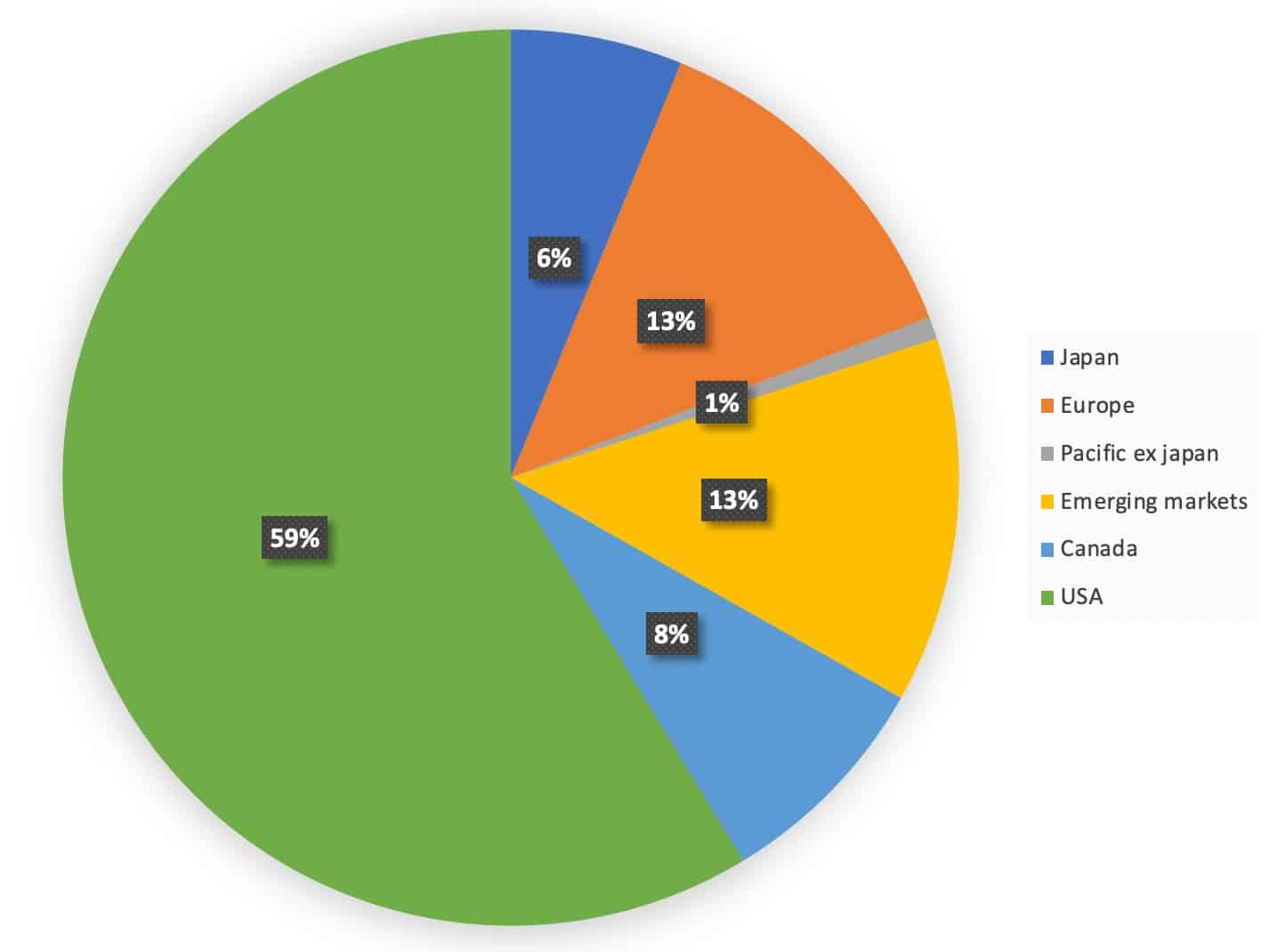

Er is meestal wel een intern dividendlek bij Ierse ETF’s. Ierse ETF’s hebben hierdoor soms een wat mindere naam. Maar vergeet niet dat een volledig lek bij MSCI ACWI (developed world + emerging markets) in het verleden op ongeveer 21% ten opzichte van het uitgekeerde dividend neerkwam en dat de Ierse ETF’s dat door goede belastingverdragen vaak tot al 11-12% terug weten te brengen. De gemiddelde breakdown van die 11-12% was over de afgelopen vijf jaar grofweg als volgt:

De US heeft hier dus het grootste aandeel in. Daar valt eventueel wat aan te doen, daar kom ik op terug bij Invesco.

Amerikaanse bedrijven keerden in het verleden wel iets minder dividend uit dan het wereldwijd gemiddelde. Bij benadering zou je je totale dividendlek 7% (59% van 12%) naar beneden kunnen brengen: dus rond de 5% in totaal.

Conclusie dividendlekkage per domicilie

Nederlandse Fiscale beleggingsinstellingen zijn vrij dividend efficiënt met waarschijnlijk maar 0,42%-1,05% dividendlekkage ten opzichte van het uitgekeerde dividend. Bij Amerikaanse fondsen komen we rond de 4%-5,5% uit omdat ze geen dividendbelasting in Amerika hoeven te betalen. Bij Ierse ETF’s rond de 12%, maar er is eventueel ook een mogelijkheid dat naar rond de 5% terug te brengen.

Dit zijn gemiddelde cijfers uit het verleden. In de toekomst kunnen deze anders zijn door wijzigingen in belastingregimes, hoogte van dividenduitkeringen per land en of wijzigingen van het aandeel van een land in een index.

De fondsen

De fondsen staan op alfabetische volgorde. Als je klikt op een fondsnaam verschijnt de analyse van het desbetreffende fonds op een aparte pagina.

Actiam

Invesco

iShares (Blackrock)

Nationale Nederlanden

Northern Trust

VanEck

Vanguard EU

Vanguard US

Brokers

Broker kosten neem ik nu niet mee. Kosten daarvan zijn eenvoudig op te zoeken en bij de fondskosten op te tellen.

Of zie De beste ETF voor een aantal fonds-broker combinaties.

Rekenvoorbeeld

Hoe ga je weten hoe duur een fonds in totaal was in het verleden?

Dat is lastig omdat je dan een dividendpercentage moet aannemen. Ik hou het even bij een arbitrair dividendpercentage: 2,5% bruto per jaar.

Laten we het Vanguard FTSE Developed World fonds (VEVE) pakken voor het rekenvoorbeeld. De cijfers daarvoor zijn 0,12% TER, 0,027% ITK (Interne TransactieKosten) en -0,011% lending inkomsten. Dat geeft in totaal 0,136%. 12% dividendlekkage * 2,5% dividend geeft 0,30% extra kosten. Dan komen we uit op 0,136% + 0,30% = 0,436% aan totale kosten voor Vanguard VEVE.

Als we dit met een aantal (developed) world fondsen doen uit dit artikel dan krijgen we het overzicht dat ik aan het begin van het artikel liet zien:

Cash/tax drag heb ik buiten beschouwing gelaten. VTI-VXUS neemt als enige uit deze grafiek ook emerging markets en small-caps mee. Bij NTWC zijn de (eventuele) kosten van het master fonds (0,03%) meegenomen.

Invesco/Vanguard = 70% SCOH, 18% VWCG, 5% VGEK en 7% VJPA. Dat benadert een Developed World fonds. Canada en Israël zijn buiten beschouwing gelaten hierin, bij de andere fondsen worden die wel meegenomen. Als dividendlek neem ik 52% aan, dat zal niet heel precies kloppen, maar is vrij lastig exact te berekenen door de wisselingen van dividend per regio.

Vanguard VTI-VXUS = 59% VTI en 41% VXUS. Als dividendlek pak ik voor het gemak de 4,8% van VT.

Bovenstaande kosten zijn nog exclusief broker kosten. Alle fondsen behalve NT en NN zijn bij de broker van mijn voorkeur (Interactive Brokers) te krijgen zonder aanvullende vaste beheerkosten. NN is via Fitvermogen te krijgen zonder aanvullende vaste beheer kosten. NT is interessant via Rabobank of ABN AMRO. Om een idee te geven wat voor kosten er dan bij komen: bij 100k belegd vermogen zijn de beheerkosten bij Rabo 0,24% en bij ABN 0,20%. Bij 500k belegd vermogen bij Rabo 0,08% en bij ABN 0,12%.

Voor een aantal onder ons is nu misschien de verleiding groot om de gevonden cijfers door te trekken naar totaal portefeuilles en daar dan broker kosten bij op te tellen en alles tot op de cent te analyseren. Ik zou dit niet doen om de volgende redenen:

- Een keuze enkel op kosten maken is naar mijn mening niet verstandig

- Je komt vaak uit op een “reken je rijk” met Nederlandse fondsen. Juist bij de Nederlandse fondsen heb je door de ESG-uitsluitingen een lager verwacht rendement ten opzichte van de hele index. Het ESG beleid geeft ook extra impliciete transactiekosten die ik in dit overzicht niet mee heb kunnen nemen. Ook zijn er nog aanvullende “kosten” voor cash/tax drag

- Ik kijk hier naar actuele kosten (TER) en kosten uit het verleden (ITK, lending en dividendlekkage). Deze kosten kunnen zich in de toekomst anders ontwikkelen. Hetzelfde geldt ook voor broker kosten

- De 2,5% dividend die ik heb aangenomen is arbitrair. De laatste 10 jaar is het bruto gemiddelde 2.8% geweest voor MSCI World. Maar ik weet niet hoe dit zich gaat ontwikkelen

- Fondsen die aanvullende risico’s nemen met synthetische replicatie of uitlenen komen er wat beter uit. Of je dat het risico waard vindt is een persoonlijke afweging

- In mijn berekeningen zitten vast ergens fouten en of verkeerde aannames

Tot slot

Dit is hoever ik kan komen om kosten en een aantal aspecten van index fondsen inzichtelijk te maken. Ik ben blij dat het een heel eind is gelukt. Kies een fonds en broker waar je je in kan vinden, in plaats van het 100% op kosten te benaderen.

We vergeten het wel eens: de fondsen die ik hier behandel zijn waarschijnlijk de top 8 wat betreft prijs en spreiding uit een zeer groot landschap van mogelijkheden. In die zin allemaal uitstekende kandidaten.

Beschouw dit artikel niet als advies. Ik ben geen financieel, fiscaal of beleggingsadviseur en/of specialist. In deze tekst en berekeningen zitten vast fouten. Check altijd je zaken zelf voordat je keuzes maakt.

Vragen, opmerkingen of heb je een foutje in mijn berekeningen gevonden? Dan hoor ik dat graag! Stel je vraag a.u.b. hieronder in de comments, waarschijnlijk hebben meerdere mensen wat aan de discussie.

Geef een reactie