Wanneer je als particulier belegt in ETF’s, kun je te maken krijgen met dividendbelasting. In deze post leg ik uit hoe dit werkt in 2020 en hoe je ingehouden dividendbelasting al dan niet kunt terugvragen.

Wat is dividend?

Dividend is een winstuitkering van een onderneming aan haar aandeelhouders. Het woord “dividend” komt van het Latijnse woord dividere, dat “verdelen” betekent. Op het moment dat een aandeel dividend heeft uitgekeerd, gaat het ex-dividend.

Een ETF, vaak ook wel indexfonds of tracker genoemd, is een fonds waarin meerdere bedrijven vertegenwoordigd zijn. Bedrijven waarin de ETF belegt kunnen dividend uitkeren aan de ETF. De ETF kan vervolgens dividend uitkeren aan de particulier die in de ETF belegt. Het keert dan het verzamelde dividend van alle onderliggende bedrijven uit.

Ik heb zelf beleggingen in vier ETF’s (klik op de afkortingen voor uitleg): VTI, VXUS, VWRL en DBZB. Zie de post over Mijn beleggingsstrategie voor uitleg waarom ik in deze fondsen beleggingen aanhoud.

Ik zal uitleggen hoe de dividendbelasting voor deze fondsen uitwerkt.

Wat is dividendbelasting?

Dividendbelasting is belasting welke ondernemingen moeten betalen over dividend dat ze uitkeren aan hun aandeelhouders.

Dividendbelasting ETF’s op 2 niveau’s

Bij beleggen in een ETF speelt dividendbelasting op 2 niveau’s:

- Bedrijven waar de ETF in belegt keren dividend uit aan de ETF en moeten hierop dividendbelasting inhouden.

- De ETF keert dividend uit aan jou als particuliere belegger en moet hierop dividendbelasting inhouden.

Invloed land van vestiging

De hoogte van de dividendbelasting is om te beginnen afhankelijk van het land van vestiging van de uitkerende instantie.

Een in Nederland gevestigd fonds moet 15% dividendbelasting inhouden. In andere landen kan dit tarief hetzelfde of anders zijn. In de VS is het bijvoorbeeld 30%, in Ierland 0% en in Luxemburg 15%.

Maar de uiteindelijk verschuldigde dividendbelasting is ook afhankelijk van het land van vestiging van de ontvanger. Veel landen hebben namelijk onderlinge belastingverdragen. Daarmee wordt voorkomen dat ontvangers van buitenlands dividend meer dividendbelasting betalen dan in hun land van vestiging zou worden ingehouden op binnenlands dividend.

Nederland heeft bijvoorbeeld een verdrag met de VS dat ervoor zorgt dat je niet het Amerikaanse tarief van 30% maar het Nederlandse tarief van 15% betaalt.

Land van vestiging

De bedrijven en overheden waar de ETF’s die ik heb in beleggen hebben als land van vestiging landen van over de hele wereld.

Ik zelf heb als particuliere belegger als land van vestiging Nederland.

De landen van vestiging van de ETF’s zelf zijn als volgt:

- VTI en VXUS hebben als vestigingsland de VS

- VWRL heeft als vestigingsland Ierland

- DBZB heeft als vestigingsland Luxemburg

Dividendbelasting terugvragen

Niveau 1: de dividendbelasting welke is ingehouden door de bedrijven waar de ETF in belegt terugvragen

Bedrijven waar de ETF in belegt keren zoals gezegd dividend uit aan de ETF en moeten hierop dividendbelasting inhouden. Deze kun je als particuliere belegger in de ETF niet terugvragen. Dividendbelasting welke je op deze manier kwijt bent wordt ook wel dividendlekkage genoemd.

VTI heeft geen dividendlek, VXUS ongeveer 0.2% en VWRL had in 2019 een dividendlek van ongeveer 0.3%.

Sommige Nederlandse indexfondsen hebben de status van fiscale beleggingsinstelling. Bedrijven waar dit indexfonds in belegt keren ook dividend uit aan het indexfonds en moeten hierop dividendbelasting inhouden. Deze kan het indexfonds vanwege zijn fiscale status wel (vrijwel) volledig terugvragen. Daardoor is er nauwelijks of geen sprake van een dividendlek binnen het fonds.

Zie de post De beste ETF van 2021 voor voorbeelden van fondsen met de status van fiscale beleggingsinstelling.

Niveau 2: de dividendbelasting welke is ingehouden door een ETF terugvragen

VTI, VXUS en VWRL keren 4x per jaar dividend uit. DBZB keert dividend niet uit maar herbelegt het.

Eerst zal ik uitleggen hoe dividendbelasting voor een herbeleggende ETF zoals DBZB werkt, dan hoe je dividendbelasting van een Nederlandse ETF kunt verrekenen en daarna komen buitenlandse ETF’s zoals VTI, VXUS en VWRL aan bod.

Herbeleggende ETF’s zoals DBZB

Fondsen als DBZB, welke dividend niet uitkeren maar herbeleggen, houden geen dividendbelasting in. Deze hoef je dus ook niet terug te vragen.

Terugvragen binnenlandse dividendbelasting

Als je belegt in Nederlandse aandelen of ETF’s waarbij 15% Nederlandse dividendbelasting is ingehouden, kun je de ingehouden dividendbelasting terugvragen via je aangifte inkomstenbelasting. Dit hangt niet af van de omvang van je inkomen of vermogen. Ook wordt ze niet ten laste gebracht van de heffingskortingen. Ingehouden Nederlandse dividendbelastingen worden namelijk gezien als voorbelasting, welke je altijd mag terugvragen in je aangifte inkomstenbelasting.

Nederlandse fondsen met de status van fiscale beleggingsinstelling moeten dividend aan beleggers uitkeren en daarop, net als gewone Nederlandse fondsen, ook 15% dividendbelasting inhouden. Deze 15% kun je als belegger, net als voor gewone Nederlandse fondsen, ook gewoon terugvragen via je aangifte.

Verlagen Amerikaanse dividendbelasting

Allereerst is het voor iedereen die in Amerikaanse effecten belegt verstandig om ervoor te zorgen dat je gebruik maakt van het belastingverdrag tussen Nederland en de VS. Daardoor wordt de verschuldigde dividendbelasting verlaagd van het Amerikaanse tarief van 30% naar het Nederlandse tarief van 15%. Dit geldt dus ook voor VTI en VXUS.

Hiertoe dien je een zogenaamd W8-BEN formulier ingevuld te hebben. Het formulier dien je eens in de 3 jaar in te vullen.

Vaak heeft je bank of broker een digitale mogelijkheid om dit formulier in te vullen. Bij de broker van mijn voorkeur DEGIRO is dit formulier te vinden als je ingelogd bent. Zodra je dit ingevuld hebt, zorgt DEGIRO er automatisch voor dat het aangepaste tarief gehanteerd wordt.

Je ontvangt je dividend na inhouding van de verschuldigde 15% dividendbelasting. Deze 15% dividendbelasting kun je vervolgens onder voorwaarden in zijn geheel terugvragen via de aangifte inkomstenbelasting, zie de volgende paragraaf.

Terugvragen buitenlandse dividendbelasting

Als je meer dan €30.360 (2019) of €30.846 (2020) aan vermogen hebt, moet je vermogensbelasting betalen. Buitenlandse dividendbelasting mag je in mindering brengen op je verschuldigde vermogensbelasting. Hier kun je berekenen hoeveel vermogensbelasting je verschuldigd bent.

Stel je betaalt €300 buitenlandse dividendbelasting en €1.000 vermogensbelasting. Dan mag je €300 buitenlandse dividendbelasting van je vermogensbelasting aftrekken. Je betaalt dan nog €700 vermogensbelasting.

Maar wat nu als je meer buitenlandse dividendbelasting hebt betaald dan dat je vermogensbelasting verschuldigd bent?

Stel je betaalt €1.200 buitenlandse dividendbelasting en €1.000 vermogensbelasting. Dan kun je niet meer dan €1.000 buitenlandse dividendbelasting van je vermogensbelasting aftrekken.

De €200 buitenlandse dividendbelasting die je niet hebt kunnen aftrekken mag je in volgende jaren alsnog verrekenen. Dit kun je doen zodra je die €200 in een volgend jaar als vermogensbelasting verschuldigd bent.

Terugvragen Ierse dividendbelasting VWRL

VWRL is een Iers fonds. En voor Nederlandse beleggers in Ierse fondsen geldt 0% dividendbelasting. Er wordt dus niets ingehouden en je hoeft voor VWRL dus ook niets terug te vragen.

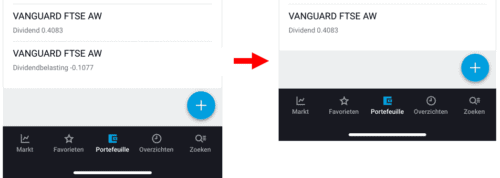

Soms zie je overigens bij “DEGIRO Corporate Actions” bij de toekenning van het dividend dat er voor VWRL (Vanguard FTSE AW) dividendbelasting ingehouden zou gaan worden. Na een paar dagen is dit meestal gecorrigeerd en niet meer zichtbaar. Volgens DEGIRO heeft dit met tussenpartijen te maken, van wie zij de informatie ontvangen.

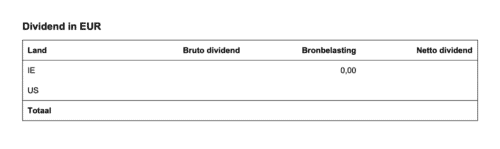

In je jaaroverzicht van DEGIRO kun je als alles correct is afgehandeld voor Ierse fondsen (Land: IE) vinden dat er 0,00 bronbelasting is ingehouden (de overige bedragen heb ik onzichtbaar gemaakt omwille van mijn privacy):

Dividendbelasting aangifte

De dividendbelasting die ingehouden is staat als het goed is al automatisch ingevuld in je belastingaangifte. Je bank of broker moet deze gegevens namelijk aanleveren aan de belastingdienst, die ze vervolgens al vooraf ingevuld heeft.

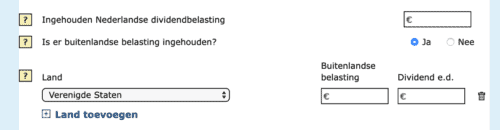

De ingehouden Nederlandse dividendbelasting staat in onderstaande figuur in het bovenste vakje ingevuld. Als die er nog niet staat dien je die zelf in te vullen. Vervolgens wordt die automatisch goed verrekend.

Voor de buitenlandse dividendbelasting dient het vakje “Ja” aangevinkt te staan en dient per land het ontvangen dividend en de ingehouden dividendbelasting ingevuld te staan. Als alles goed ingevuld staat wordt het automatisch goed verwerkt.

Om in latere jaren te kunnen verrekenen is het nodig dat de ingehouden buitenlandse belasting in je aangifte ingevuld staat, ook als je hem dit jaar niet terug kunt vragen:

In een jaar dat je vervolgens wel kunt verrekenen kun je dat doen in de aangifte onder het kopje “Aftrek om dubbele belasting te voorkomen” => “Had u een restant buitenlandse belasting over 2018 of eerder op rente of dividend waarvoor u nog aftrek ter voorkoming van dubbele belasting kunt krijgen?”. Je zou in je laatste definitieve aanslag terug moeten kunnen vinden hoeveel buitenlandse dividendbelasting er eventueel nog niet verrekend is.

Voor de volledigheid: buitenlandse dividendbelasting mag je tot een maximum van 15% verrekenen. Stel je hebt 20% dividendbelasting betaalt in een bepaald land, dan mag je maar 15% verrekenen met je vermogensbelasting.

Heb je nog vragen, opmerkingen of tips? Je kunt ze hieronder in de reacties kwijt.

Geef een reactie