Via Brand New Day bouw ik sinds een aantal jaren vrijwillig een aanvullend pensioen op. Ik heb via dit pensioenbeleggen bijna 4x meer opbrengst dan via gewoon beleggen in dezelfde fondsen. Ik leg uit hoe dit werkt en wat mijn Brand New Day ervaringen zijn.

Een tijd geleden heeft Brand New Day de tarieven voor modelbeleggen bij een gewone beleggingsrekening en een kinderrekening verlaagd. Dat maakt voor deze beleggingsrekeningen het modelbeleggen goedkoper dan vrij beleggen. Bij pensioenbeleggen is modelbeleggen niet goedkoper geworden.

Brand New Day welkomstbonus

Om te beginnen, hier kun je zien welke welkomstactie Brand New Day eventueel heeft lopen.

Samenvatting

Ik bouw vrijwillig extra pensioen op. Pensioenbeleggen zie ik als een zeer aantrekkelijke manier om een veiligheidsmarge op te bouwen.

Als je net als ik eerder dan je pensioengerechtigde leeftijd wilt stoppen met werken, dan vind ik het verstandig een veiligheidsmarge in te bouwen om te voorkomen dat je onverhoopt weer terug aan het werk zou moeten. Dat geldt wat mij betreft in het bijzonder voor het moment waarop je wat ouder bent. Ik verwacht dat dan nog weer aan het werk moeten extra lastig en zwaar zal zijn. Een extra veiligheidsmarge welke beschikbaar komt vanaf AOW leeftijd vind ik daarom aantrekkelijk.

Ik doe dit pensioenbeleggen in een paar uitstekende indexfondsen met brede spreiding en lage kosten. Mocht beleggen in indexfondsen nog onbekend terrein voor je zijn, lees dan eerst de post Beleggen voor beginners.

Ik beleg in die indexfondsen via Brand New Day. Inleggen gebeurt na overboeken automatisch en ik heb vrijwel geen last van dividendlekkage.

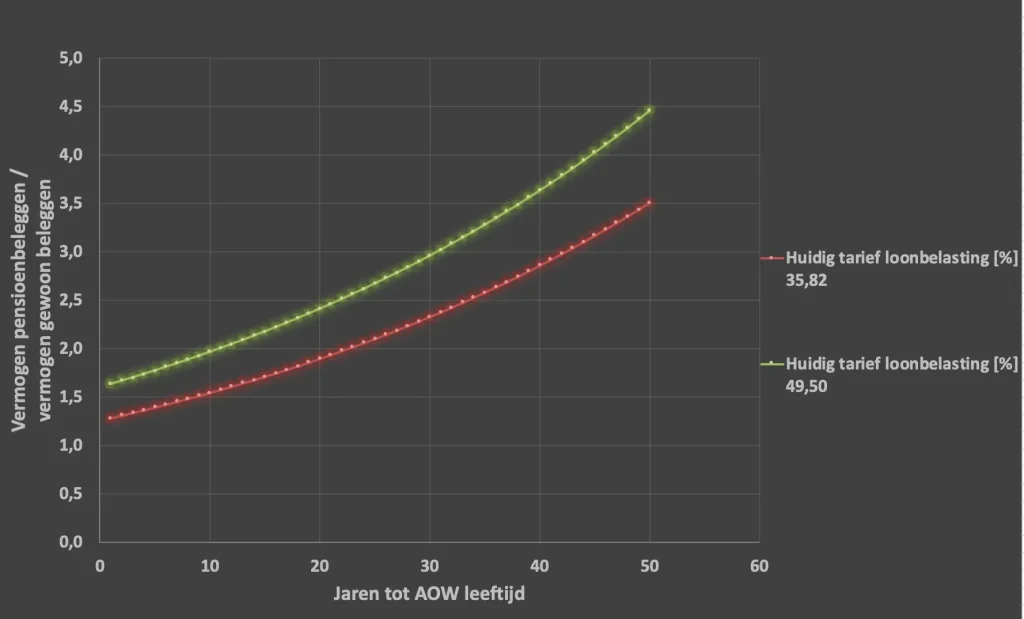

Het gaat mij bij pensioenbeleggen overigens niet alleen om de extra veiligheidsmarge. Door de fiscale voordelen genereer ik met mijn pensioenbeleggingen tot 3x zoveel opbrengst dan via gewoon beleggen in dezelfde fondsen. Hoe dit werkt leg ik zometeen uit.

Brand New Day ervaringen

Brand New Day bevalt me tot nu toe prima.

Zij bieden indexfondsen aan die voldoen aan de 6 eisen, welke ik stel aan een goed indexfonds.

Bij Brand New Day kun je fracties van indexfondsen aankopen. Dat kan zowel bij hun pensioenbeleggen als bij hun gewoon beleggen. Dat vind ik handig.

Stel je wilt € 200,- beleggen in een indexfonds en dat indexfonds kost op dat moment € 73,-. Bij Brand New Day kun je dan € 200,- / € 73,- = 2.74 posities in dat indexfonds aanschaffen. Dat kan niet via gewone brokers zoals DEGIRO.

Daarnaast vind ik het handig dat ze voor hun BND Wereld Indexfonds Unhedged, welke ik aanhoud, de dividendbelasting automatisch vrijwel in zijn geheel terugvorderen, zie hier. Dat levert ongeveer 0.5% kostenbesparing op ten opzichte van niet terugvorderen.

Ik vind Brand New Day transparant in hun kostenstructuur.

Ook vind ik dat Brand New Day een duidelijk dashboard heeft waarin ik mijn beleggingen kan vinden en de rendementen kan volgen.

Tot slot heb ik Brand New Day geregeld een vraag gesteld, waar ik telkens binnen een dag een duidelijk antwoord op gekregen heb. Dit geldt ook voor inhoudelijk complexere vragen.

Brand New Day pensioenbeleggen: de voordelen en nadelen

Ik heb in een eerdere post de voor- en nadelen van pensioenbeleggen uiteengezet. Hieronder zet ik ze nogmaals op een rijtje:

1) Voordeel: Je legt bij pensioenbeleggen in vanuit je bruto inkomen

Daardoor kun je in 2025 tussen de 35.82% en 49.5% meer beleggen dan wanneer je nu je bruto inkomen als netto loon laat uitkeren en zelf belegt. Hoeveel meer je kunt beleggen hangt af van de belastingschijf waar de top van je inkomen in valt. Je mag je inleg namelijk van de te betalen belasting in het jaar van inleg aftrekken.

Dat bruto inkomen rendeert eerst voor je, voordat je er tijdens de uitkeringsfase pas belasting over moet betalen. En die belasting is meestal flink lager dan nu over je inkomen:

2) Voordeel: Lagere belasting tijdens uitkeringsfase

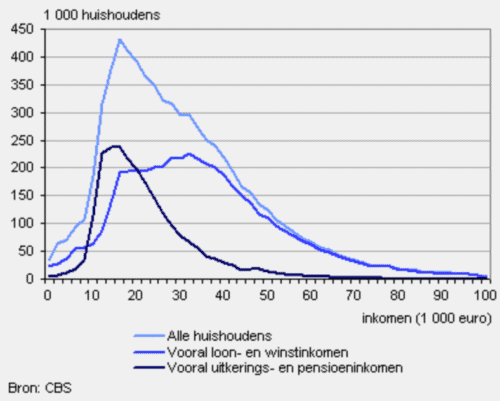

Zodra je met pensioen gaat en het via pensioensparen opgebouwde vermogen als pensioeninkomen gaat laten uitkeren, betaal je belasting. Je valt dan in de belastingschijven voor AOW gerechtigden. Van de Nederlandse pensioengerechtigden heeft ongeveer 80% een pensioeninkomen lager dan € 40.502,- en betaalt daarmee 17,92% belasting.

Voor het overgrote deel van de Nederlanders is het belastingvoordeel van pensioenbeleggen dus tussen de 17.9% (35.82% – 17.92%) en de 31.85% (49.5% – 17.92%). Dit is nog zonder het belastingvoordeel op basis van vermogensbelasting:

3) Voordeel: Je betaalt bij pensioenbeleggen geen vermogensbelasting tijdens de opbouwfase en de uitkeringsfase

Als je vermogensbelasting moet betalen, dan is dat vanaf 2025 voor beleggingen 2.12% per jaar. In de post Vermogensbelasting 2025 vind je de schijven en een rekentool.

Die vermogensbelasting ben je kwijt als je zelf belegt, maar hoef je niet te betalen als je aan pensioenbeleggen doet. Dat scheelt heel veel door het rente op rente effect. Zie verderop in deze post bij de voorbeeldberekening hoe dit doorwerkt.

4) Geen voor- of nadeel: de lopende kosten voor pensioenbeleggen en gewoon beleggen via Brand New Day zijn identiek

Bij Brand New Day zijn de lopende kosten voor pensioenbeleggen en gewoon beleggen identiek, tenzij je bij gewoon beleggen voor modelbeleggen in plaats van vrij beleggen kiest. In dat geval is gewoon beleggen 0.1% goedkoper per jaar dan pensioenbeleggen.

Er is wel een verschil in de eenmalige kosten. Het openen van een gewone beleggingsrekening is kosteloos, daar waar het openen van een pensioenrekening eenmalig € 45,- kost. Op de lange termijn is een dergelijk verschil in eenmalige kosten vrijwel verwaarloosbaar.

5) Voordeel: pensioenvermogen telt niet mee voor diverse regelingen

Steeds meer regelingen, vooral zorg gerelateerde zaken, zijn gerelateerd aan inkomen en vermogen. Daarbij tellen potjes die je voor je pensioen hebt aangelegd niet mee. Potjes die je buiten een pensioenregeling om zelf bij elkaar gespaard / belegd hebt tellen wel mee. Daardoor moet je dan meestal meer zelf bijdragen.

6) Voordeel of nadeel?: De fiscus helpt je het vermogen niet voor je AOW leeftijd op te maken.

Je bent beperkt in het vervroegd aanspreken van dit vermogen.

Met de opgebouwde waarde dien je een uitkering aan te kopen bij een aanbieder naar keuze die voldoet aan een aantal wettelijke eisen. Afhankelijk van het moment waarop je de uitkering aankoopt, geldt een minimale looptijd.

Uitgangspunt is dat je de uitkering aankoopt op of uiterlijk 5 jaar na de AOW-leeftijd. Dan geldt een minimale uitkeringsduur van 5 jaar. Je kunt dus het opgebouwde vermogen binnen 5 jaar volledig laten uitkeren, waarbij je maximaal € 26.463,- (2024) per jaar mag laten uitkeren. Als je totale inleg meer dan 5 * € 26.463,- = € 132.315,- bedraagt, dan moet je uit laten keren over meer dan 5 jaren, zie hier.

Als je een uitkering echter aankoopt voordat je de AOW-leeftijd hebt bereikt, dan is het uitgangspunt een levenslange uitkering. Omdat banken (in tegenstelling tot verzekeraars) geen levenslange uitkeringen aanbieden, hanteren zij de AOW-leeftijd+20 jaar als ‘levenslange’ uitkering. Stel dat je AOW leeftijd 67 jaar is. In dat geval zou een uitkering door moeten lopen tot 67 + 20 jaar (dus tot je 87ste). Soms werken uitkerende instanties met enkele randvoorwaarden, zoals een minimaal uit te keren waarde. De eerder genoemde eisen met betrekking tot de uitkeringsduur zijn daarentegen wel gelijk voor alle aanbieders, omdat het wetgeving betreft.

Als je voor het bereiken van je AOW-leeftijd het bedrag in een keer wilt opnemen dan gaat de ‘vlag uit’ bij de belastingdienst en heffen ze in het slechtste geval in een keer 49,5% plus 20% revisierente. Mogelijk kun je daar via “kleine lijfrenten” omheen werken, maar dat is niet zonder risico.

7) Voor- of nadeel: de fiscus kan de spelregels veranderen tijdens de wedstrijd

Zoals onder punt 6 beschreven zit je geld voor langere tijd vast in een pensioenbelegging, tenzij je bereid bent hoge opnamekosten aan de fiscus te betalen. Indien de fiscus de regels voor pensioenbeleggingen in de loop van de tijd aanpast, kan dit een verslechtering of verbetering tot gevolg hebben. Daar kom je niet zonder die genoemde kosten onderuit.

Vermogen dat je niet in pensioenbeleggingen maar in gewone beleggingen ondergebracht hebt is echter evenzeer onderhevig aan veranderende spelregels van de fiscus. En die spelregels zijn de afgelopen jaren een paar keer veranderd.

Veranderde fiscale spelregels gewone beleggingen

De vermogensbelasting is sinds 2017 jaarlijks aangepast. Voor relatief kleinere vermogens is de vermogensbelasting gedaald, voor grotere vermogens is die gestegen. Dat raakt je gewone beleggingen, maar niet je pensioenbeleggingen. Die laatste zijn namelijk vrijgesteld van vermogensbelasting.

Vervolgens zijn per 2018 de spelregels voor de vermogensbelasting alweer veranderd. Zodra de rente gaat stijgen, gaat de vermogensbelasting sneller stijgen dan voor 2018. Dat komt doordat de stijging van de vermogensbelasting niet meer op basis van de gemiddelde spaarrente van de afgelopen 5 jaar maar op basis van de spaarrente over de meest recente beschikbare periode van 12 maanden bepaald werd. Geld dat je niet fiscaal afgeschermd had via bijvoorbeeld pensioenbeleggingen en dat boven de vrijstelling voor vermogensbelasting valt, werd dan zwaarder belast.

Vanaf 2024 is de vermogensbelasting verder verhoogd tot 36% en wordt in de toekomst gekoppeld aan daadwerkelijk behaald rendement.

Zowel voor pensioenbeleggingen als voor gewone beleggingen kunnen de spelregels dus in je voor- of nadeel veranderen tijdens de wedstrijd.

Een simpel voorbeeld van pensioenbeleggen

Stel je bent nu 30 jaar oud en hebt nog 40 jaar totdat je de AOW leeftijd bereikt. Je legt eenmalig € 10.000,- bruto inkomen in. Dit rendeert met 7% per jaar, het gemiddelde van de beurs van de afgelopen decennia. Dan heb je via pensioenbeleggen € 149.744,- vermogen opgebouwd. Vervolgens laat je dit vermogen uitkeren en betaal je 17.92% belasting. Je houdt dan dus € 122.910,- over. In het tool Eindkapitaal berekenen kun je overigens zelf met eigen getallen spelen.

Als je die € 10.000,- nu gewoon als nettoloon ontvangt en vervolgens zelf in vergelijkbare fondsen belegt, kun je nu € 5.050,- tot € 6.418,- beleggen. Dit is afhankelijk van de belastingschijf waar je inkomen in 2025 in valt.

Naast inkomstenbelasting betaal je elk jaar vermogensbelasting. Want ik ga ervan uit dat je op weg naar financiële onafhankelijkheid boven de vrijstelling van de vermogensbelasting uitkomt. Daarvoor houd ik een getal van 2.12% aan. Je rendement wordt dus geen 7% maar 4.88% per jaar. Dat geeft na 40 jaar een vermogen van € 33.320,- tot € 43.162,-. Een factor 3.7 tot 2.8 minder dan via pensioenbeleggen!

Brand New Day pensioen: hoe werkt dit pensioenbeleggen?

Pensioengat

Pensioenbeleggen is mogelijk voor iedereen die een zogenaamd pensioengat heeft. En dat hebben behoorlijk veel mensen, ook onder degenen die een goed pensioen via hun werkgever opbouwen. En ook bijvoorbeeld mensen die in de WW zitten of ZZP’er zijn mogen pensioenbeleggen.

Jaarruimte

Er geldt een maximum voor het bedrag dat je fiscaal vriendelijk opzij mag zetten. Dit heet ook wel je fiscale ruimte. Deze bestaat uit je jaarruimte en je reserveringsruimte. Je jaarruimte voor dit jaar wordt bepaald door wat je vorig jaar hebt verdiend. Naast de jaarruimte heb je de mogelijkheid de zogenaamde reserveringsruimte te benutten. Je reserveringsruimte bestaat uit je niet-gebruikte jaarruimtes van de afgelopen zeven jaar. Die mag je alsnog ‘inhalen’ door deze naast je jaarruimte te storten.

Reserveringsruimte

Ook de reserveringsruimte is gemaximeerd. Wat je in een bepaald jaar aan inlegt, wordt allereerst weggestreept tegenover je oudste, nog ongebruikte jaarruimte. Veel mensen hebben veel meer fiscale ruimte dan ze (op basis van alleen de jaarruimte-berekening) denken. Wanneer je de afgelopen zeven jaar in loondienst pensioen hebt opgebouwd en / of als ZZP’er gebruik hebt gemaakt van de Fiscale Oudedagsreserve, oftewel de FOR, moet je in de berekening een correctie maken.

Hier vind je een tooltje waarmee je je jaarruimte kunt berekenen. Ook vind je daar verdere uitleg en kun je hulp krijgen met de berekening.

Op de site van de belastingdienst staat ook een tooltje waarmee je je jaarruimte en reserveringsruimte kunt berekenen, ze noemen dat daar de rekenhulp lijfrentepremie.

Pensioensparen in plaats van pensioenbeleggen?

Bankspaarproducten vallen voor mij af, aangezien ik voor de lange termijn niet wil sparen op een spaarrekening maar wil beleggen in indexfondsen, vanwege het te verwachten veel hogere rendement.

Lijfrenteverzekering in plaats van pensioenbeleggen?

Lijfrenteverzekeringen vallen voor mij ook af. Deze hebben vaak hogere kosten, geven niet de mogelijkheid om in indexfondsen te beleggen en bij overlijden krijgen je nabestaanden niets.

Brand New Day fondsen

Hier vind je een overzicht in welke fondsen je via Brand New Day kunt beleggen.

In de post Nieuwe Brand New Day fondsen beschrijf ik welke Brand New Day fondsen ik aanhoud. Ik ga in op de dividendlekkage van het Brand New Day Wereld Indexfonds. Ook leg ik uit waarom ik mijn fondsen gekozen heb en geef ik stap voor stap aan hoe je kunt gaan pensioenbeleggen.

Doe jij aan pensioenbeleggen? Heb jij ervaringen met Brand New Day? Zo ja, hoe zijn die?

Geef een reactie