Je hypotheek aflossen. Wat levert dat nou precies op? Die vraag heb ik onlangs voor het blog Porterenee beantwoord. Op die blogpost werden wisselende reacties gegeven.

Hypotheek aflossen uitgerekend

Porterenee had me gevraagd uit te rekenen wat het in 30 jaar aan rentebesparing oplevert als je €1.000 aflost op een hypotheek waar je 3% rente op betaalt.

Mijn antwoord aan haar:

‘De meeste mensen betalen tegenwoordig ongeveer 40% loonbelasting. Als je een hypotheek hebt waarvan je de hypotheekrente af mag trekken, krijg je dus ongeveer 40% van de betaalde hypotheekrente terug van de fiscus.

Als je een hypotheekrente aan je hypotheekverstrekker betaalt van 3%, betaal je na aftrek van de hypotheekrente via de belastingaangifte nog maar 3% – (40%*3%) = 1.8% netto hypotheekrente. Dat is het percentage dat je echt kwijt bent na belastingaftrek.

Als je €1.000 aflost, betaal je €18 minder rente per jaar als je netto rente 1.8% bedraagt. Dat is na 30 jaar 30 * €18 = €540 euro aan totale rente die je niet hebt hoeven betalen.’

Maar wat nu als je elk jaar €1.000 aflost op diezelfde hypotheek?:

‘Als je niet eenmalig maar elk jaar €1.000 weet af te lossen bespaar je natuurlijk meer aan niet betaalde rente. Het eerste jaar bespaar je wederom €18.

In het tweede jaar heb je €2.000 afgelost en bespaar je 2*€18 = €36 euro. In totaal heb je dan na 2 jaar €18 + €36 = €54 bespaard.

Na 30 jaar heb je op deze manier in totaal maar liefst €8.370 bespaard aan niet betaalde rente! En dat door elk jaar “slechts” €1.000 af te lossen.’

Hypotheek aflossen – wel of niet doen?

Er leken twee stromingen onder de reageerders, namelijk de aflossers en de niet-aflossers.

Je hypotheek aflossen moet je doen! Je betaalt steeds minder rente en je huis voelt steeds meer van jezelf. De molensteen om je nek van je hypotheek raak je kwijt! En als je vermogen hebt betaal je ook nog eens vermogensbelasting.

Ben je mal, je moet je hypotheek helemaal niet aflossen! Door inflatie is die schuld steeds minder waard. En de rente die je bespaart is door inflatie veel minder waard dan het lijkt!

Voor beide routes is natuurlijk wat te zeggen. En is wel of niet aflossen niet een combinatie van gevoel en verstand? En dus voor iedereen anders?

Wat doe wij?

Wij leven spaarzaam en ik heb al meer twintig jaar in aandelen belegd en daar een flink vermogen mee opgebouwd. Totdat we ons huidige huis kochten heb ik gehuurd en dus geen hypotheek af kunnen of hoeven lossen. Mrs FOB had een aantal jaren een koophuis met hypotheek waarop ze nog niet afgelost had voordat ze bij mij in mijn huurhuis introk.

We hebben de aanschaf van ons huidige huis met een deel eigen geld en een deel hypotheek gefinancierd.

Onze huidige hypotheek hebben we ondertussen voor ruim de helft afgelost. Simpelweg omdat dat ons rust geeft. Dat heeft voor ons vooral met gevoel te maken.

We lossen al weer een tijd niet meer af omdat we meer rendement maken met beleggen dan met aflossen. Dat heeft voor ons vooral met verstand te maken.

We hebben dus een beetje van beide stromingen, zowel van de aflossers als de niet-aflossers.

Rendement op beleggen

Wij beleggen ondertussen al weer jaren in een paar simpele, heel efficiënte indexfondsen via DEGIRO.

Het rendement behalen we voornamelijk met beleggen in aandelen. We beleggen in slechts 1 aandelen indexfonds, het Vanguard FTSE All-World UCITS ETF (oftewel VWRL). Met dat fonds zijn we belegd in ruim 3.000 van de meest succesvolle bedrijven ter wereld tegen minimale kosten.

Kosten zijn dodelijk voor je rendement. Die houden we dan ook zo laag mogelijk. Met onze beleggingen maken we op de lange termijn gemiddeld 6-7% rendement na kosten.

Lees ook: Beleggingsstrategie voor financiële onafhankelijkheid

Wat levert €1.000 beleggen nou precies op?

Als je €1.000 belegt en je haalt 6% rendement, dan heb je na een jaar €1.060 euro.

Stel die €1.060 euro rendeert vervolgens weer een jaar met 6%. Dan heb je aan het einde van het tweede jaar €1.123.

Het rendement van het eerste jaar rendeert dus mee in het tweede jaar. Dat heet het rente op rente effect. En dat gaat steeds harder. Einstein noemde dat niet voor niets het 8e wereldwonder.

Na 30 jaar heb je op die manier €5.743 vermogen bij elkaar verzameld.

Maar wat nu als je 30 jaar lang elk jaar €1.000 belegt?

Als je niet eenmalig maar elk jaar €1.000 weet te beleggen, dan behaal je natuurlijk meer rendement. Het eerste jaar behaal je wederom €60 rendement.

In het tweede jaar heb je €2.060 belegd en haal je 6%*€2.060 = €124 rendement. In totaal heb je dan na 2 jaar €60 + €124 = €184 rendement behaald.

Na 30 jaar heb je op deze manier in totaal een vermogen van maar liefst €83.820 bij elkaar verzameld.

Hierbij heb ik geen rekening gehouden met vermogensbelasting, welke je bij een vermogen boven de €30.000 (grens 2018) moet gaan betalen.

Risico beleggen

Op de korte termijn kunnen beleggingen behoorlijk in waarde schommelen, maar op de lange termijn gaat de beurs tot nu toe altijd omhoog. En we verwachten dat die dat tijdens ons leven ook gewoon blijft doen.

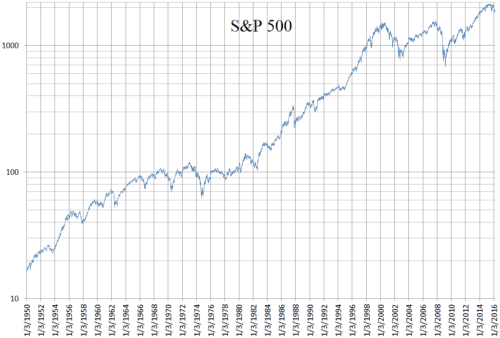

Kijk maar eens naar het lange termijn rendement van de S&P500 index, een goede indicatie van de koersontwikkeling van aandelen op de lange termijn. Uitgekeerde dividenden zijn hierbij herbelegd. De y-as in de grafiek is logaritmisch, oftewel de groei is exponentieel.

Gecorrigeerd voor inflatie komt het gemiddelde rendement van de S&P500 in de periode 1927-2017 op 7% per jaar. Let wel, er zijn periodes van meerdere jaren dat je geen of zelfs negatief rendement maakt. Maar op de lange termijn kom je tot nu toe op 7% per jaar na inflatie (10% voor inflatie). Daarom vinden wij beleggen in aandelen voor de lange termijn zo aantrekkelijk.

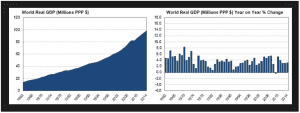

En kijk maar eens naar de ontwikkeling van de wereldeconomie op de lange termijn. De ontwikkeling van het “bruto nationaal product” van de wereld is daar een uitstekende indicator voor. Een financiële crisis als die van 2008 is niet meer dan een rimpeling in de trend:

Daarom durven wij, risicomijdend als we zijn, gerust al ons vrije vermogen te beleggen (op een cash reserve voor noodgevallen na).

Het gedeeltelijk aflossen van onze hypotheek heeft ons vooral gemoedsrust en lage woonlasten opgeleverd. En nu beleggen we in plaats van dat we verder aflossen omdat ons dat veel meer rendement oplevert.

Lees ook: Rentemiddelen en hypotheek aflossen aantrekkelijk?

Wat levert het al dan niet aflossen van je hypotheek jou op?

Geef een reactie