Diverse mensen ontwijken het verbod op het kopen van Amerikaanse ETF’s. Dat doen ze door de Amerikaanse ETF’s via de optieroute aan te schaffen. Lezeres Mel legt met plaatjes uit hoe zij dat doet via het handelsplatform van Lynx.

Update juli 2021: hier kun je een verfijndere aanpak vinden, waardoor je met minder inleg en kleinere kans op fouten aan Amerikaanse ETF’s via opties kunt komen.

Amerikaanse ETF’s kopen verboden

Per 1 januari 2018 geldt de nieuwe Europese wetgeving MiFID II/PRIIPS. Op basis daarvan is het in Nederland verplicht voor uitgevende instellingen om ETF’s (indexfondsen, trackers) onder andere te voorzien van documentatie in het Nederlands. Van mijn favoriete aandelen ETF’s VTI en VXUS is geen Nederlandstalige documentatie beschikbaar. Daardoor mogen VTI en VXUS niet meer verkocht worden in Nederland zolang er geen Nederlandstalige documentatie van beschikbaar is. Beleggingen in VTI en VXUS die je al hebt mag je wel blijven aanhouden en verkopen.

Verschil in opbrengst tussen Amerikaanse en Europese ETF’s

Zoals uitgelegd in de post VTI en VXUS niet meer te koop – VWRL als alternatief? gaf de combinatie van Amerikaanse ETF’s met wereldwijde spreiding VTI/VXUS ongeveer 0.7% meer rendement per jaar dan de Europese ETF met wereldwijde spreiding VWRL over de afgelopen 5 jaar.

Ik ga op basis daarvan voor een indicatie wat dit doet met je opbrengst na 10 en 20 jaar uit van het volgende:

- VTI/VXUS geeft 7% rendement per jaar na kosten

- VWRL geeft 6.3% rendement per jaar na kosten

Als je €10.000 belegt heb ja na 10 jaar via VTI/VXUS €19.672 en via VWRL €18.422. Een verschil van €1.250.

Als je €10.000 belegt heb ja na 20 jaar via VTI/VXUS €38.697 en via VWRL €33.936. Een verschil van €4.761.

Amerikaanse opties kopen in Nederland

Mijn favoriete Nederlandse broker DEGIRO biedt op dit moment (nog?) niet de mogelijkheid te handelen in Amerikaanse opties.

Via de Nederlandse broker Lynx kun je wel handelen in Amerikaanse opties in VTI en VXUS.

Kopen van Amerikaanse ETF’s via opties

Op reddit kwam ik al wel eens tegen dat iemand Amerikaanse ETF’s via opties aangekocht had, zoals hier:

Koop een call optie die binnenkort (eerstvolgende derde vrijdag van de maand) expireert. Je gaat er 100 aankopen met één optie. Dus zorg dat je iets meer dan 100 keer de huidige koers aan ca$h hebt (anders wachten op volgend moment).

Je kijkt naar de huidige koers (zeg dat die 50 is) en zoekt naar opties die ‘in the money’ zijn (hier: onder 50, liefst onder 47). Dan kijk je naar de optie waar de ‘laatkoers’ plus de strike price (uitoefenprijs) het minst boven de huidige koers ligt (beter 42/8.30 dan 44/6.50).

Voor die optie plaats je een order voor één contract met biedprijs op huidige koers minus spot (hier: 50 – 42 = 8). Als de order wordt uitgeoefend ben je klaar, als hij niet wordt uitgeoefend verhoog je het met klein stapjes tot je op (of net onder) de laatkoers (hier: 8.3) zit.

Ziezo, je hebt de onzinnige PRIIPS/EID regelgeving omzeild en een goed(kop)e Amerikaanse ETF weten te bemachtigen!

Hier de aanpak van lezeres Mel met plaatjes:

Ik doe dat zelf via Lynx. Echter niet alle ETF’s hebben opties. En je moet checken dat het optie contract als settlement “levering” heeft. Als dat het geval is: dichtbij de settlement datum de opties kopen (i.v.m. time value) en als het Amerikaanse opties zijn kun je ze meteen uitvoeren en heb je de ETF’s in je portfolio :).

Er zijn veel mogelijkheden met opties, maar de meest voor de hand liggende zijn:

- Het kopen van een call optie, waarmee je het recht heeft om aandelen voor een bepaalde prijs te kopen.

- Het verkopen van een put optie, waarmee de koper het recht heeft, om aandelen voor een bepaalde prijs aan jou te verkopen.

In beide gevallen is het uitoefenen van de optie verbonden met het overdragen van de aandelen aan jou. Prima dus!

Nadelen opties

Er zitten wel nadelen aan het kopen via opties:

- Opties zijn ingewikkelder dan direct kopen: Je moet een broker account hebben waarmee je in opties mag handelen. Je moet een beetje begrijpen hoe opties werken en dan kiezen tussen de verschillende opties: call of put optie kopen of verkopen (of een optie combinatie?), welke prijs van het onderliggende aandeel en welke prijs voor de optie?

- Het grootste nadeel is dat je altijd een optie voor 100 stuks aandelen moet aanmaken. Als de prijs per aandeel hoog is (bijvoorbeeld zo’n 140 USD per aandeel voor VTI), zit je snel bij heel hoge bedragen die je moet kopen. Dus lekker 500 Euro per maand in je favoriete tracker beleggen zit er niet in.

Kopen via een call versus via een put

- Een call optie is het makkelijkste. Met een call optie heb je de zekerheid dat je de aandeel kan kopen voor een bepaalde prijs, en je kan het op elk moment doen (via voortijdig uitoefenen van de optie). Helaas heeft dit wel een prijs: je moet de optie premie betalen. Deze optie premie is in het algemeen wat hoger dan broker commissies; daardoor is het kopen via een call optie een beetje duurder dan direct kopen.

- Met een put optie kom je goedkoper uit: je kan makkelijk je aandelen ‘kopen’ voor ongeveer hetzelfde prijs als direct – of zelfs goedkoper! Maar het kan alleen 1x per maand, als de optie vervalt. En er is wel een risico: Als de waarde van de onderliggende aandeel tussen de verkoop van de optie en de expiratiedatum een grote positieve sprong maakt, wordt je optie niet uitgeoefend, en je krijgt de (nu waardevollere) aandeel niet.

Je kunt natuurlijk ook optie combinaties gebruiken… maar dan wordt het nog ingewikkelder 😉

Nu ga ik uitleggen hoe ik de VTI tracker via een put optie en de VXUS tracker via een call optie heb gekocht. Ik heb een standaard account by Lynx, en gebruik (meestal) de Lynx Basic web interface. Daar heb ik de screenshots gemaakt.

Kopen van VTI via een put optie

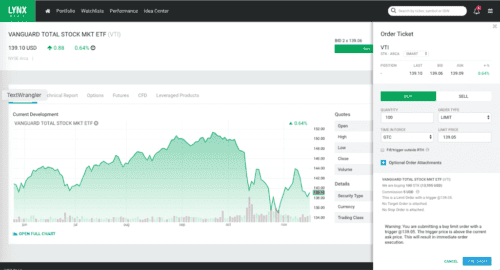

Het rechtstreeks kopen van de aandelen werkt niet meer

Ik wilde graag VTI kopen voor de actuele prijs van 139.05 USD: 100 stuks voor in totaal 13905 USD. Lynx zou voor deze transactie 5 USD commissie rekenen, dus de totale transactie zou 13910 USD zijn.

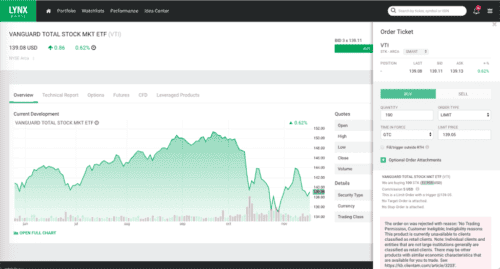

Maar na het klikken van ‘Send order’ komt de verwachte teleurstelling: Het mag het niet vanwege de PRIIPS regelgeving, zoals verduidelijkt met de vriendelijke roze box:

Kopen van de aandelen via een optie

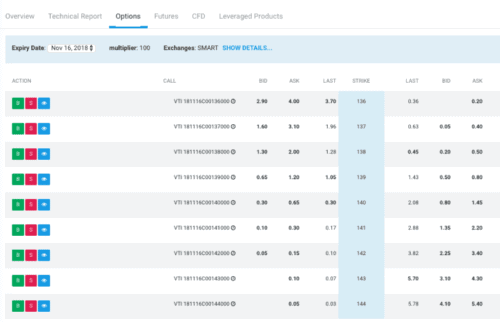

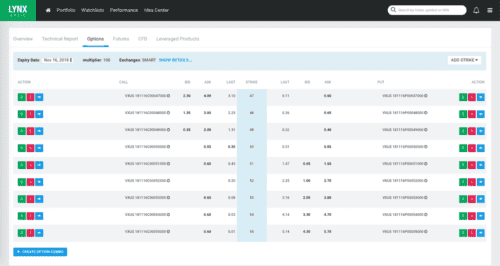

Dus dan maar kijken naar de opties op VTI:

In dit geval wil ik een put optie verkopen: daarmee heeft de koper het recht 100 stuks VTI aan mij voor een bepaalde prijs te verkopen.

Omdat ik VTI écht wil kopen, kies ik voor een “deep in the money option”. Dat is een optie met een prijs ver boven de actuele prijs van de optie. Ik wil namelijk dat bij expiratie de optie uitgeoefend wordt en ik de aandelen krijg.

Als de prijs van de optie te laag is, zou de koper van de optie de aandelen niet aan mij willen verkopen. Dan heb ik wel de optie premie verdiend, maar heb ik niet mijn VTI aandelen. De premie is wel leuk, maar uiteindelijk is mijn doel om VTI te kopen en niet om geld te verdienen met opties (zo’n strategie kun je ook volgen, zie ATL, maar dat doe ik niet).

Op het moment dat ik kijk is het donderdag 15 november. De optie zal vervallen op vrijdag 16 november (Amerikaanse opties vervallen op de derde vrijdag van de maand). Zo dicht bij de expiration date kijken maakt het minder riskant, omdat de prijs van het aandeel op tijd van expiratie waarschijnlijk gelijk is aan de prijs van vandaag.

Maar de optie premies zijn ook niet meer heel hoog omdat er bijna geen tijd-waarde meer inzit. Dat merk ik ook op het moment dat ik overweeg welke put optie ik voor welke prijs wil verkopen. Bij een VTI 201811’16 PUT 144 zal de koper het recht hebben, 100 VTI aan mij voor 144 USD per stuk te verkopen, tot vrijdag 11/16. Dus moet ik 14400 USD betalen, en dan nog de 2.4 USD transactie commissie voor het verkopen van de put, totaal 14402.4 USD.

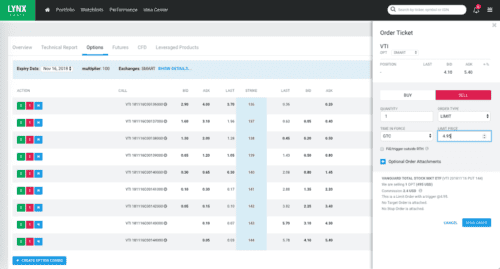

Om dat vergelijkbaar te maken met 100 VTI direct kopen voor 13910 USD, heb ik een optie premie van 492.4 USD nodig. Met deze afweging besluit ik, dat ik VTI 201811’16 PUT 144 verkoop voor 4.95; dat ligt in de bid/ask spread en zou me 495 USD opleveren:

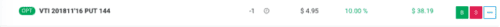

Naar het klikken van “Send order” gebeurt eerst niks – niemand wil de put voor deze prijs kopen. Dus even wachten…. Vrijdag log ik weer in, en de verkoop is gelukt, daar is hij:

Het aantal is -1, omdat ik hem verkocht heb.

Later op vrijdag werd de optie uitgeoefend, en ik kreeg automatisch 100 VTI ingeboekt, terwijl 14400 USD van mijn cash verdween (dat vind ik nog steeds een beetje scary hoor). Daarmee heb ik totaal 14400 USD (aandelen kopen) + 2.4 USD (commissie voor het verkopen van de put) – 495 USD (optie premie) = 13907.4 USD betaald voor mijn 100 VTI.

Vergeleken met direct kopen voor 13910 USD ongeveer hetzelfde, net ietsje goedkoper. De reden is dat de optie premie compenseert voor de duurdere aandelen-prijs van de in-the-money put.

Kopen van VXUS via een call optie

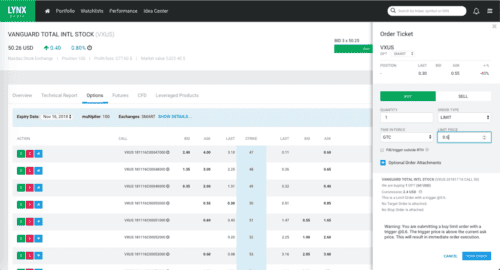

Toen ik wilde kopen, was de prijs van VXUS 50.22 USD. Omdat rechtstreeks aankopen van VXUS niet meer mag dus maar kijken naar de opties op VXUS:

Dit was op 15 november. Dus een dag voor expiratie van de opties. Amerikaanse opties vervallen namelijk 1x per maand, op de derde vrijdag van de maand. Dat is handig, omdat dan in de optie niet meer zo’n grote tijd-waarde zit. In principe zou 16 november nog handiger zijn geweest.

Ik was geïnteresseerd in het kopen van een call optie VXUS 201811’16 CALL 50. Daarmee heb ik het recht 100 stuks VXUS te kopen voor 50 USD per stuk. Dus bijna voor dezelfde prijs als zonder optie. Helaas moet ik voor dit ‘recht op kopen’ betalen; ik heb een limiet prijs van 0.6 gekozen, dus 60 USD, plus nog 2.4 USD commissie (het handelen in opties is goedkoper dan het handelen in aandelen bij Lynx…):

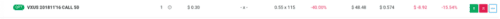

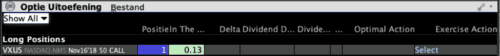

Na het verzenden van de order werd ze meteen uitgevoerd, en ik had deze optie in mijn depot:

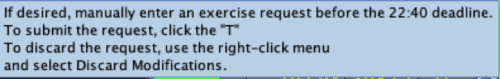

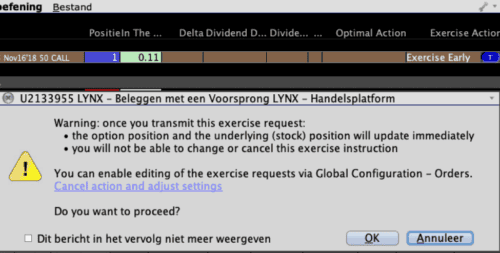

Nu wilde ik niet afwachten tot de expiratie van de optie, maar hem gewoon direct gebruiken om VXUS te kopen. Dat betekent: ik wilde hem vervroegd uitvoeren. Tot nu zijn alle screenshots van de Lynx Basic browser interface (die gebruik ik meestal). Maar het vervroegd uitvoeren van opties kan daar niet. Dus moest ik daarvoor de Lynx trader tool gebruiken:

Dus daarmee heb ik vervolgens 100 stuks VXUS à 50 USD gekocht.

Totale kosten: 5000 USD (aandelen kopen) + 60 USD (call optie kopen) + 2.4 USD (commissie) = 5062.4 USD

Dat is iets duurder dan direct kopen voor 5027 USD, maar slechts zo’n 0.7% van de waarde.

Dit was de uitleg van Mel over het aanschaffen van Amerikaanse ETF’s via opties, bedankt!

Amerikaanse ETF’s kopen?

Wanneer je grotere bedragen te beleggen hebt kan het interessant zijn om Amerikaanse ETF’s te kopen via opties vanwege de hogere opbrengsten.

Hou er rekening mee dat Lynx een platform fee van €5 per maand (€60 per jaar) rekent als je minder dan €100.000 belegd hebt via hen. Zie hier voor details.

VWRL kopen en aanhouden via DEGIRO is gratis.

Daarom is inleggen in VTI/VXUS via opties via Lynx pas interessant als je meer dan €10.000 te beleggen hebt. Bij een belegging van €10.000 is de €60 fee van Lynx (= 0.6% van €10.000) namelijk ongeveer gelijk aan de 0.7% hogere opbrengst van VTI/VXUS t.o.v. VWRL.

Als jij ook Amerikaanse ETF’s via opties wilt kopen, let dan bij het handelen in opties wel goed op wat je doet. Je kunt er veel geld mee verliezen wanneer je fouten maakt.

Heb jij ervaring met het aanschaffen van Amerikaanse ETF’s via opties? Heb je vragen aan Mel? Stel ze hieronder in de reactiemogelijkheid!

Wil je leren hoe je kunt beleggen in ETF’s?: Beleggen voor beginners

Geef een reactie