Ik beleg via ABN AMRO Zelf Beleggen Basis in een aantal uitstekende, goed gespreide, goedkope indexfondsen. Lees hier mijn review en ervaringen.

Tip: tot en met 30 juni 2025 bonus van € 125,- bij Centraal Beheer

ABN AMRO beleggen review – inleiding

Bij ABN Amro Beleggen kun je kiezen uit Vermogensbeheer, Begeleid Beleggen en Zelf Beleggen. Zelf beleggen kan via Zelf Beleggen Basis of Zelf Beleggen Plus. Zelf Beleggen is het goedkoopste. Zie hier voor een vergelijk in kosten tussen de twee vormen van Zelf Beleggen.

Het is tegenwoordig helemaal niet moeilijk meer om via Zelf Beleggen via een paar uitstekende fondsen wereldwijd gespreid tegen zeer lage kosten beleggen.

Als je graag in losse aandelen wilt beleggen, is beleggen via bijvoorbeeld DEGIRO vrijwel altijd goedkoper dan via ABN AMRO. ABN AMRO is met name aantrekkelijk voor beleggers in beleggingsfondsen. Ze hebben namelijk een paar erg goede, goedkope fondsen waarvoor ze tevens geen transactiekosten rekenen. Dat zijn indexfondsen van Northern Trust, waar ik zelf ook in beleg en in deze review verder op inga.

Indexbeleggen maakt breed gespreid beleggen tegen lage kosten mogelijk en verslaat op de langere termijn daardoor vrijwel altijd beleggen in losse aandelen.

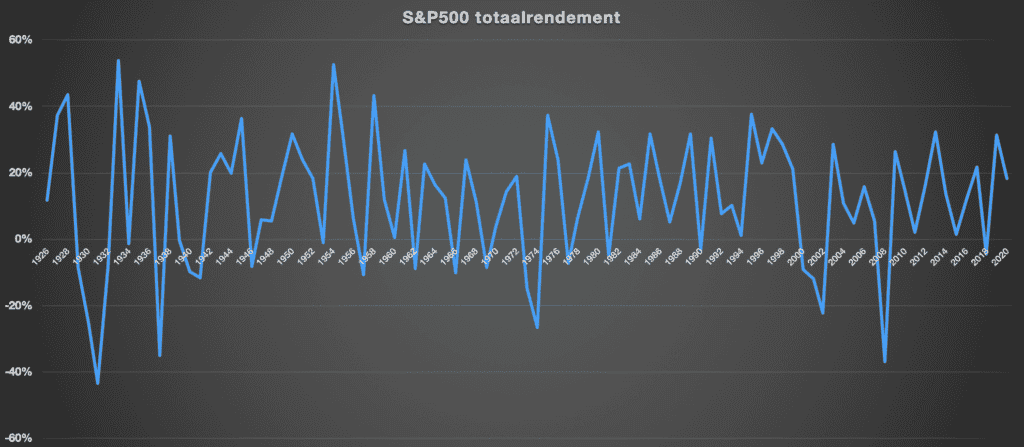

Wist je dat indexbeleggen in de bekende S&P500 index, de index van de 500 grootste Amerikaanse bedrijven, de afgelopen decennia rendementen opgeleverd heeft van gemiddeld ongeveer 8% per jaar?

ABN AMRO indexbeleggen

Via ABN AMRO kun je tegen zeer lage kosten beleggen in uitstekende indexfondsen. Hier kun je zien op welke 6 punten ik let bij het selecteren van een indexfonds.

Indexfondsen of ETF’s volgen passief een index, zoals bijvoorbeeld de AEX index of een veel bredere wereldwijde index als de MSCI ACWI IMI index. Daardoor kun je met een of een paar fondsen zeer breed spreiden tegen relatief lage kosten.

Door goed te spreiden minimaliseer je je risico. Als bijvoorbeeld een los aandeel, een sector of een land het slecht doet, heb je bij een brede spreiding daar het minste last van.

Via ABN AMRO zijn met name indexfondsen van fondshuis Northern Trust erg aantrekkelijk. Dat komt doordat deze lage kosten hebben, zeer breed gespreid zijn en geen last hebben van zogenaamde dividendlekkage. Met name dat laatste zorgt voor een extra kosten-drukkend effect.

In de post De beste ETF in 2025 leg ik dit uit.

De Northern Trust indexfondsen via ABN AMRO

Via Zelf Beleggen Basis kun je door te beleggen in een drietal Northern Trust indexfondsen wereldwijde spreiding realiseren. Het gaat dan om de volgende fondsen:

- Northern Trust World Custom ESG Equity Indexfonds (ISIN: NL0011225305)

- Northern Trust Emerging Markets Custom ESG Equity Index (ISIN: NL0011515424)

- Northern Trust World Small Cap ESG Low Carbon indexfonds (ISIN: NL0013552078)

Omwille van de eenvoud duid ik de fondsen in de rest van de post aan met NT World, NT Emerging Markets en NT Small Caps.

Om wereldwijde spreiding te krijgen met de drie NT fondsen heb je een verdeling van 83% NT World, 9% NT Emerging Markets en 8% Small Caps nodig (stand april 2024). Je volgt met die verdeling de MSCI All World Index zonder ESG uitsluitingen.

Deze verdeling kun je bepalen door de verhouding in marktkapitalisatie van World, Emerging Markets en Small Caps te berekenen. Die kun je vinden in de volgende documenten:

Als je in deze verhouding wilt beleggen kun je onderstaand tooltje gebruiken om in één oogopslag te zien hoeveel je in welk fonds moet inleggen:

In welk Northern Trust fonds moet je inleggen?

| Hoeveel heb je al belegd in NT fondsen? Per fonds invullen. Als je nog niets belegd hebt in deze fondsen kun je 0 laten staan bij de fondsen in deze stap: | |

| NT World | |

| NT Emerging Markets | |

| NT Small Caps | |

|

| |

| Vermogen dat je nog niet belegd hebt en wel wilt gaan beleggen: | |

|

| |

| Je moet de volgende transacties doen om tot een correcte verdeling te komen: | |

| NT World | |

| NT Emerging Markets | |

| NT Small Caps | |

Als je een negatief getal ziet bij een fonds betekent dat dat je het negatieve bedrag dat je ziet in dat fonds moet verkopen. Een positief bedrag betekent dat je in dat fonds moet inleggen.

Dit hoef je niet heel precies elke maand te doen als het om kleine afwijkingen gaat. Je zou dit bijvoorbeeld 1x per jaar kunnen doen.

ABN AMRO automatisch beleggen

Via ABN AMRO kun je ook automatisch bijvoorbeeld maandelijks inleggen in bovenstaande fondsen. Je zou dan met behulp van bovenstaand tooltje kunnen bepalen hoe je een maandelijks bedrag kunt verdelen over de verschillende fondsen als je de MSCI All World Index wilt volgen.

ABN AMRO beleggen kosten

Kosten bepalen uiteindelijk voor een groot deel je uiteindelijke rendement bij beleggen. 0.1% kosten per jaar bij beleggen geeft niet 3% maar 21% minder rendement t.o.v. je inleg na 30 jaar. Zie hier voor de uitleg hoe dit werkt.

Zelf Beleggen Basis is de goedkoopste keuze via welke je de Northern Trust indexfondsen aan kunt schaffen.

De kosten die je aan ABN AMRO moet betalen om te beleggen in Northern Trust indexfondsen via Zelf Beleggen Basis bedragen:

- 0,2% over de waarde van je beleggingsportefeuille tot €100.000

- 0,12% over het deel vanaf €100.000 tot €400.000

- 0,06% over het deel vanaf €400.000

Je betaalt verder niets, ook geen transactiekosten.

In de post De beste ETF van 2025 leg ik uit wat voor kosten er in de fondsen zelf nog verwerkt zitten. Die zijn erg laag.

ABN AMRO beleggen veiligheid

Een bank of broker dient het belegde vermogen van haar klanten in een apart bewaarbedrijf aan te houden. Dit wordt vermogensscheiding genoemd. Zo blijven bij een faillissement van de bank of broker jouw beleggingen buiten schot.

ABN AMRO houdt beleggingen in Northern Trust fondsen voor je aan bij de bewaarinstelling Euroclear Netherlands.

Er is een risico dat een bank of broker de verplichte vermogensscheiding niet op orde heeft. Het feit dat een bank of broker een vergunning heeft om beleggingsdiensten aan te bieden, wil niet zeggen dat de geldende regels nageleefd worden. Dan kun je wel vermogen verliezen bij een faillissement van je bank of broker.

Allereerst is er een verschil tussen de bewaarbedrijven waar banken en brokers gebruik van maken. Daarnaast is er een verschil in de kans dat een bank of broker failliet gaat.

Bewaarbedrijven brokers

DEGIRO en Interactive Brokers zijn bekende voorbeelden van brokers die in Nederland actief zijn.

DEGIRO gebruikt aan hen gelieerde bewaarbedrijven (Special Purpose Vehicles) om via hen belegd vermogen te bewaren. DEGIRO heeft zich volgens dit AFM rapport daarbij niet aan de geldende regels gehouden. De AFM zegt op haar site “DEGIRO onderneemt stappen om de geconstateerde gebreken alsnog te herstellen en rapporteert hierover aan de AFM.”

Bij Interactive Brokers vindt het beheer van de effectenrekening en het uitvoeren van de orders in Engeland plaats. Effecten worden via Interactive Brokers bewaard door verschillende bewaarbedrijven. Vaak is dit rechtstreeks bij de centrale bewaarinstelling van een land, wat naar mijn mening relatief veilig is. Effecten zijn gegarandeerd via de Verenigde Staten.

Bewaarbedrijven banken

Banken gebruiken voor beleggingen welke onder de Wet Giraal Effectenverkeer (Wge) vallen en welke genoteerd zijn aan de beurs van Amsterdam Euroclear Netherlands als bewaarinstelling. Daar vallen Northern Trust indexfondsen onder.

Zoals uit dit artikel blijkt is het eigendomsrecht van je effecten in de vergeleken gevallen het beste gegarandeerd wanneer je effecten onder de Wge bij Euroclear Netherlands bewaard worden.

Euroclear Netherlands voldoet daarnaast volgens het laatste rapport (2015) dat ik over hen heb kunnen vinden volledig of grotendeels aan alle regels, waarbij een aantal verbeterpunten in de aanbevelingen opgesomd staat.

Overige effecten kunnen door banken ook in aan henzelf gelieerde bewaarinstellingen bewaard worden.

Systeembanken versus niet-systeembanken

De kans op een faillissement van een door de overheid als systeembank aangemerkte bank acht ik kleiner dan een niet als zodanig aangemerkte bank of broker. Bijvoorbeeld in de crisis van 2008 zijn systeembanken door de overheid gered met belastinggeld.

Zie hier voor mijn complete beleggingsstrategie inclusief uitleg.

Veelgestelde vragen

Een beleggingsrekening openen is gratis. Je hebt wel een betaalrekening nodig om een beleggingsrekening te kunnen openen. Je kunt vervolgens zonder transactiekosten handelen in diverse fondsen, maar niet in alle. Beleggingen aanhouden kost vervolgens vanaf 0.2% per jaar.

Ja, zelfs bij de goedkoopste beleggingsvariant kun je automatisch inleggen, afhankelijk van het type belegging.