Als je in aandelen of obligaties gaat beleggen kun je dat in verschillende valuta doen. De meest voorkomende zijn de euro en de dollar.

Is het voor een Nederlander riskant om in dollars te beleggen?

Aandelen en obligaties: valutarisico

Als je geld wilt vrijmaken uit dollar beleggingen krijg je te maken met de wisselkoers van de dollar naar de euro. Stel dat de dollar kort voor de verkoop flink in waarde is gedaald ten opzichte van de euro. Dan krijg je minder euro’s bijgeschreven door de verkoop dan wanneer de dollar niet gedaald zou zijn. Het risico op zo’n daling wordt valutarisico genoemd.

Indexfondsen waarbij het valutarisico is afgedekt worden “hedged” indexfondsen genoemd. Voor een aantal indexfondsen is er een hedged en een unhedged variant. Hedged komt van het Engelse “to hedge”. Dit betekent het afdekken van een financieel risico van een investering door middel van een andere investering.

Valutarisico afdekken?

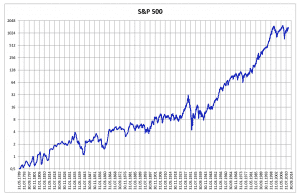

Aandelenkoersen kunnen op korte termijn gemakkelijk met 10% of meer fluctueren. Daarom is het verstandig om alleen in aandelen te beleggen wanneer je je geld niet binnen 5 jaar nodig hebt. Anders kan het voorkomen dat je niet genoeg tijd meer hebt voor verkoop om herstel van de koers af te wachten. Op de lange termijn laten aandelen typisch een stijgende koers zien. Als voorbeeld van de korte termijn fluctuaties en de lange termijn trend laat ik hier het verloop van de S&P500 index over de periode 1789 tot 2014 zien. Deze index vertegenwoordigt de 500 grootste Amerikaanse bedrijven.

In hoeverre bepaalt de valuta waarin een aandeel genoteerd staat de waarde van het aandeel?

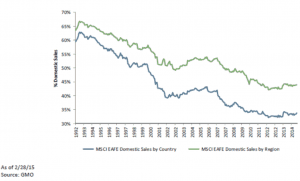

Wat met name de waarde van je aandelen indexfonds bepaalt is de onderliggende waarde van de bedrijven waarin je belegt. Globalisering is enorm toegenomen de afgelopen 20 jaar. In 1992 vond 60% van de verkopen van ontwikkelde internationale bedrijven (als gedefinieerd door de MSCI EAFE) plaats in de thuismarkt van die bedrijven. Tegenwoordig is dat minder dan 35%.

Daardoor zijn de meeste grote bedrijven aan veel meer valuta blootgesteld dan die valuta waarin hun aandeel genoteerd staat. De koers van het aandeel op de lange termijn wordt door al die valuta bepaald. Niet door de valuta waarin het aandeel genoteerd staat. Op de lange termijn loop je dus nauwelijks of geen valutarisico. Daarom heeft hedgen van een aandelen indexfonds, dat je voor de lange termijn in portefeuille hebt, weinig of geen zin. Andere nadelen van hedgen: je maakt extra kosten voor het hedgen en je mist valutaspreiding om je portefeuillerisico te verminderen.

Valutarisico afdekken voor korte termijn

Indien je voor de korte termijn beleggingen in andere valuta dan de euro hebt heeft het volgens mij wel zin om dat risico af te dekken. Dan loop je namelijk wel valutarisico, zoals hierboven beschreven onder het kopje Valutarisico.

Zoals vaker gezegd zijn aandelenbeleggingen voor de lange termijn zijn en obligatiebeleggingen voor de korte termijn (obligatiebeleggingen zijn daarnaast ook voor de lange termijn om spreiding van je portefeuille over aandelen en obligaties te hebben).

Door nu obligatiebeleggingen in euro’s te hebben bouw je automatisch je valutarisico af wanneer je je dollar aandelenbeleggingen in de loop van de tijd omzet in euro obligatiebeleggingen. Zo vang je dus 2 vliegen in 1 klap: je bouwt zowel het risico op koersfluctuatie op de korte termijn van je aandelen als het valutarisico af. Zonder dat je een hedged variant van je aandelen indexfonds hoeft aan te schaffen.

Hedgen heeft wel zin wanneer je belegt in obligaties die in andere valuta zijn dan de euro. Zo blijft de stabiele factor in je portefeuille ook echt stabiel.

Ik beleg zowel in dollars als in euro’s. Daarmee halen we gemiddeld een rendement na kosten en voor inflatie van ongeveer 6-7% per jaar. Zie mijn post over mijn beleggingsstrategie voor details.

Beleg jij in andere valuta dan de euro? Hoe ga jij met valutarisico om?

Geef een reactie