Hoeveel vermogensbelasting moet je betalen in 2020? Hoeveel spaargeld mag je hebben? Wat is er veranderd in box 3 in 2020?

Wat valt onder vermogen?

Je vermogen is het totaal van jouw spaargeld, beleggingen en andere bezittingen minus eventuele schulden.

Onder spaargeld valt het totaal aan bank- en spaartegoeden dat je hebt, waaronder spaardeposito’s.

Bij beleggingen en andere bezittingen gaat het om het totaal aan aandelen, obligaties, onroerend goed zoals een tweede (al dan niet verhuurde) woning en ander vermogen in box 3. Hieronder valt ook de eigen woning, voorzover deze in box 3 zit. Als je voor jouw eigen woning gebruik maakt van hypotheekrenteaftrek, valt je eigen woning niet in box 3 maar in box 1.

Het gaat bij schulden om het totaal aan leningen in box 3, waaronder hypotheken, familiebank-leningen, enzovoorts.

Heffingsvrij vermogen 2020

Het heffingsvrij vermogen waarover in 2020 geen vermogensbelasting betaald hoeft te worden is €30.846. Dit bedrag geldt per persoon. Bij fiscale partners is het totale heffingsvrije vermogen €61.692.

Over je vermogen boven een drempel betaal je vermogensbelasting, omdat de Belastingdienst ervan uitgaat dat je inkomsten hebt uit dit vermogen. Dit noemen ze inkomsten uit sparen en beleggen in box 3.

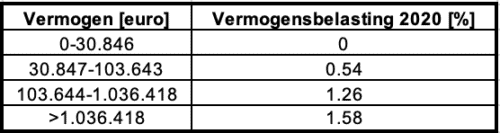

Schijven vermogensbelasting 2020

De vermogensrendementsheffing 2020 werkt met 3 schijven voor vermogens boven de €30.846. De tarieven voor de vermogensbelasting 2020 zien er als volgt uit:

Deze bedragen gelden per persoon. Je mag van de fiscus op hele euro’s in je voordeel afronden bij de bepaling van de omvang van je vermogen.

Deze belastingtarieven gelden voor dat deel van je vermogen wat binnen de desbetreffende vermogensschijf valt. Je betaalt bijvoorbeeld met een vermogen van €50.000 over €30.846 geen vermogensbelasting en over de rest 0.54% vermogensbelasting.

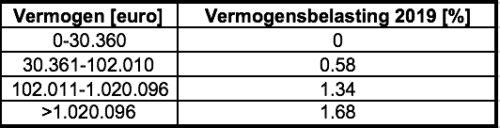

De tarieven voor de vermogensbelasting 2019 waren als volgt:

Wanneer je een ton aan vermogen hebt betaal je in 2020 een bedrag van €371 aan vermogensbelasting. In 2019 betaalde je een bedrag van €404 aan vermogensbelasting.

Vermogensbelasting 2020 berekenen

Ga naar Vermogensbelasting berekenen.

Uitleg vermogensbelasting 2020

Bij het berekenen van de vermogensbelasting gaat de Belastingdienst niet uit van jouw daadwerkelijke rendement uit spaargeld en beleggingen, maar van een fictief rendement. Dit fictieve rendement wordt jaarlijks vastgesteld.

In 2020 is dit 0,07% voor spaargeld en 5,28% voor beleggingen. Dit is een gemiddeld rendement dat volgens de Belastingdienst in Nederland behaald wordt. Je betaalt over dit fictieve rendement 30% belasting.

Ook gaat de belastingdienst ervan uit dat je minder spaart en meer belegt naarmate je meer vermogen hebt. In schijf 0 ben je geen vermogensbelasting verschuldigd, in schijf 1 is er sprake van een verdeling van 67% spaargeld en 33% beleggingen, in schijf 2 van 21% spaargeld en 79% beleggingen en in schijf 3 van 0% spaargeld en 100% beleggingen.

Dat ziet er als volgt uit:

| Schijf | Vermogen | Percentage 0,07% | Percentage 5,28% | Percentage fictief rendement |

|---|---|---|---|---|

| 0 | €0 t/m €30.846 | 0% | 0% | 0% |

| 1 | €30.847 t/m €103.643 | 67% | 33% | 1,789% |

| 2 | €103.644 t/m €1.036.417 | 21% | 79% | 4,185% |

| 3 | Vanaf €1.036.418 | 0% | 100% | 5,28% |

Peildatum vermogensbelasting 2020

De Belastingdienst hanteert 1 januari van het jaar waarover je belastingaangifte doet als peildatum voor de vermogensbelasting. Als je in 2021 belastingaangifte doet over 2020, geldt voor de bepaling van de vermogensbelasting over 2020 de omvang van je vermogen op 1 januari 2020.

Vermogensbelasting 2020 bitcoin

Als je bitcoins of andere cryptocurrency hebt, moet je de waarde ervan optellen bij je vermogen. Deze waarde telt mee voor de bepaling van je vermogensbelasting.

6 tips om vermogensbelasting te voorkomen

Ik heb beleggingen in 2 heel goede indexfondsen met lage kosten, waarover ik vermogensbelasting betaal. Met die beleggingen behaal ik gemiddeld 6-7% vermogensgroei uit beleggingsrendement per jaar. Die beleggingen houd ik aan via DEGIRO.

Ik voorkom daarnaast vermogensbelasting door een deel van mijn vermogen te beleggen in pensioenbeleggingen, welke zijn vrijgesteld van vermogensbelasting. Ook mag ik daarin inleggen vanuit bruto inkomen. Elk jaar mag ik mijn jaarruimte inleggen. Die beleggingen houd ik aan via Brand New Day.

In een eerdere post over de vermogensbelasting heb ik met hulp van lezeres JJNL 6 tips opgenomen om vermogensbelasting te voorkomen. Klik op het onderwerp om er meer over te lezen:

Pensioenbeleggen (levert 2-3x meer op dan gewoon beleggen vanwege fiscale voordelen)

Groenbeleggingen

Spaargeld BV

Aflossen op je hypotheek

Belastingontwijking

Verhuizen naar België

In aanvulling hierop: zodra je geen box 1 inkomen hebt, bijvoorbeeld door eerder te stoppen met werken, kun je de algemene heffingskorting als het ware overhevelen naar je box 3 inkomen. Dat drukt je vermogensbelasting. Zie de post Hoeveel geld heb je nodig om te stoppen met werken? voor meer uitleg.

Vermogensbelasting 2021

In de post over de vermogensbelasting per 2021 kun je lezen wat de tarieven zijn geworden. Ook kun je eenvoudig berekenen hoeveel vermogensbelasting je over 2021 al dan niet verschuldigd bent.

De aanpassingen van het eigenwoningforfait en de hypotheekrenteaftrek welke het kabinet heeft doorgevoerd beschrijf ik in de post Eigenwoningforfait en hypotheekrenteaftrek 2020 flink anders.

Weet jij ook nog manieren om minder vermogensbelasting te betalen?

Geef een reactie