Indexbeleggen zie ik als dé manier om tegen minimale kosten met maximaal rendement vermogen op te bouwen. Hendrik Meesman is oprichter van Meesman Indexbeleggen en een van de grondleggers van indexbeleggen in Nederland. Ik vind het daarom erg leuk dat hij in deze post meer vertelt over zichzelf en zijn kijk op indexbeleggen.

Wat is indexbeleggen?

Voordat ik Hendrik aan het woord laat eerst even een korte uitleg. Wat is indexbeleggen? Indexbeleggen is beleggen in fondsen welke ernaar streven exact hetzelfde rendement en risico te behalen als een bepaalde beursindex, zoals de AEX index, de Dow Jones index of de MSCI World index. Dit doen de fondsen door die index na te bootsen.

Indexfondsen beleggen in dezelfde aandelen of obligaties als die in de index voorkomen. Dit doen ze in dezelfde verhouding als waarin ze in de index zijn opgenomen. Doordat een indexfonds dezelfde samenstelling heeft als de index volgt de waardeontwikkeling van het fonds ook de waardeontwikkeling van de index.

Wil je meer uitleg over indexbeleggen? Lees dan:

Indexbeleggen met Hendrik Meesman

Kun je iets over jezelf vertellen?

Ik ben in Engeland geboren en heb als kind in verschillende landen in Afrika en Europa gewoond. Daarna in Engeland economie gestudeerd aan de London School of Economics.

Tot mijn 25e heb ik veel gereisd, met backpack de hele wereld over.

Na twee jaar bij Accenture ben ik in de financiële sector aan de slag gegaan. Bij Goldman Sachs, MeesPierson en Robeco.

Gaandeweg tot het inzicht gekomen dat de financiële sector er meer is om aan de klant te verdienen dan voor de klant te verdienen. Daarom heb ik met Jacques Wintermans in 2005 Meesman Indexbeleggen opgericht: de eerste Nederlandse indexbelegger.

Wat zijn jouw levensdoelen?

In mijn jonge jaren wilde ik vooral zoveel mogelijk van de wereld zien. Nu vind ik het belangrijk om iets ten goede te veranderen in de wereld, een bijdrage leveren aan een betere maatschappij voor onze kinderen. Dat doe ik door mensen te helpen op een zo goed mogelijke manier vermogen op te bouwen zodat zij zelf de regie over hun financiële toekomst hebben.

Je bent na loondienst een eigen onderneming begonnen. Hoe ben je daartoe gekomen? En hoe is je dat bevallen?

Sinds begin jaren negentig werk ik in de financiële wereld. Ik kon me steeds minder vinden in de richting waarin die zich eind jaren negentig en begin deze eeuw ontwikkelde. Producten werden complexer en ondoorzichtiger. De kosten gingen alsmaar verder omhoog. Het belang van de klant, daar stond niemand bij stil. Alles was geoorloofd, als je er maar (veel) geld mee kon verdienen.

Niemand vertelde het eerlijke verhaal, namelijk dat stapels onderzoeken en tientallen jaren ervaring overtuigend hebben aangetoond dat beurskoersen niet of nauwelijks te voorspellen zijn en daarom passief beleggen een veel betere kans op goede beleggingsresultaten biedt dan actief beleggen.

Ik heb toen met een aantal grote financiële instellingen gesproken over het introduceren van indexfondsen in Nederland. Dat werd resoluut van de hand gewezen. Omdat men er niet genoeg aan verdiende. En omdat ze de boodschap van passief beleggen moeilijk te verenigen vonden met hun activiteiten als actieve belegger.

Het werd me al snel duidelijk dat indexbeleggen in Nederland alleen van de grond zou komen als ik voor mezelf zou beginnen. Dat heb ik dan ook gedaan.

Zelf indexbeleggen

In 2005 heb ik Meesman Indexbeleggen opgericht om zelf indexbeleggen voor particuliere beleggers in Nederland mogelijk te maken.

Dit is zonder enige twijfel de beste zakelijke beslissing die ik ooit heb genomen. Het is heerlijk om iets te doen waarvan je weet dat het goed is voor je klanten en waar je zelf ook volledig achter staat. Eerlijk duurt dan misschien het langst, maar het geeft wel de meeste voldoening.

Wie zou je graag eens ontmoeten en waarom?

Helaas leeft hij niet meer maar ik had graag de Amerikaanse econoom Hyman Minsky ontmoet. Omdat hij als eerste duidelijk maakte dat (teveel) stabiliteit niet goed is: het leidt (op termijn) tot nog grotere instabiliteit. Een les die veel beleidsmakers en toezichthouders maar niet lijken te leren.

Beleggen

Vanaf welke leeftijd heb je leren beleggen?

Toen ik mijn eerste belegging deed wist ik nog helemaal niets van beleggen. Ik was begin 20, woonde in Londen en kocht aandelen van het reclamebureau Saatchi & Saatchi. Omdat ik er in de pers zoveel positieve verhalen over las. Het resultaat was bedroevend. Na een tijd met verlies weer verkocht. Door die slechte ervaring heb ik daarna lang niet meer belegd.

Wat zijn de grootste fouten die je met investeren ooit hebt gemaakt?

De twee grootste fouten die ik heb gemaakt waren bij de aanschaf van die aandelen Saatchi & Saatchi toen ik begin 20 was.

Mijn eerste fout was om te beleggen op basis van wat ik in de krant las. Als iets in de krant staat dan ben je al te laat, de informatie is al in de koersen verwerkt.

Mijn tweede fout was dat ik na dat tegenvallende resultaat een hele tijd niet meer heb belegd. Afgeschrikt door een slechte ervaring.

Achteraf weet ik hoe belangrijk het is om vroeg te beginnen. Ik had door moeten gaan met beleggen maar wel anders: elke maand een vast bedrag in een breed gespreid indexfonds en dat veertig jaar volhouden.

Van wie heb je het meeste geleerd over investeren?

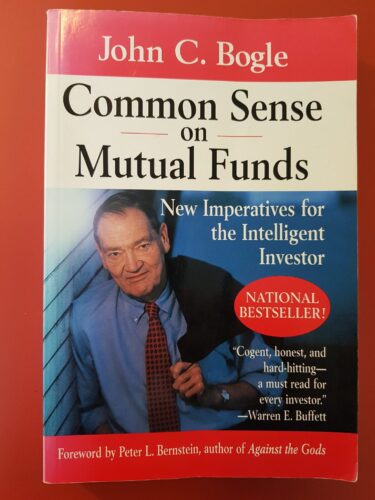

John Bogle, de oprichter van Vanguard en de man die indexbeleggen groot heeft gemaakt.

Wat voor investeringsstrategie zou je mensen op weg naar financiële onafhankelijkheid aanbevelen?

Beleg elke maand een vast bedrag in een wereldwijd gespreid aandelen indexfonds. Dat is dé manier om vermogen op te bouwen.

Indexbeleggen rendement

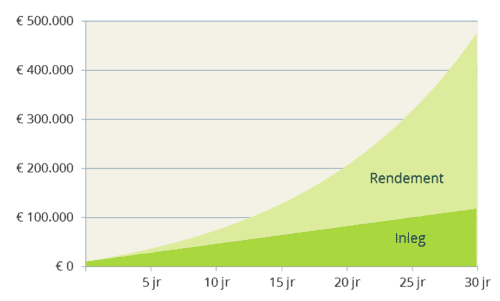

Hoe eerder je begint, hoe beter. Want hoe langer je de tijd hebt, hoe meer het rente-op-rente effect voor je gaat werken. En daardoor neemt je indexbeleggen rendement steeds harder toe:

Wat zijn je favoriete financiële of beleggings- hulpmiddelen of websites?

Als beheerder van de Meesman indexfondsen heb ik contact met de partijen waarmee wij samenwerken: Northern Trust, Vanguard en Dimensional. Ik lees wetenschappelijke onderzoeken. En ik lees boeken van mensen als John Bogle, Burton Malkiel, Rick Ferri, Larry Swedroe, Charles Ellis, Jason Zweig, etc.

Als privé belegger maak ik geen gebruik van beleggingshulpmiddelen of -websites. Ik beleg al mijn geld in de Meesman indexfondsen. Ik weet dat ik het zo goed geregeld heb en kijk er niet meer naar om. Letterlijk.

Sommige beleggers wachten met inleggen in aandelen vanwege de huidige hoge koers/winstverhoudingen. Wat zou je hen adviseren?

Proberen het moment van in- en uitstappen te timen (market timing in het jargon) is het moeilijkste dat er is bij beleggen. Nog moeilijker dan proberen de beste aandelen te selecteren (stock picking in het jargon).

Hoogte- en dieptepunten op de beurs zijn niet te voorspellen. Ook niet bij benadering. En vergeet niet dat als je gaat timen, je steeds weer twee keer goed moet gokken: zowel het instap- als het uitstapmoment. Dat is vrijwel onmogelijk.

Onderzoeken naar market timing tonen dan ook telkens weer aan dat beleggers die in- en uitstappen dat steevast op het verkeerde moment doen en minder rendement behalen dan beleggers die rustig blijven zitten en niets doen.

Zoals de bekende (actieve) belegger Peter Lynch ooit zei: “Far more money has been lost by investors preparing for corrections, or trying to anticipate corrections, than has been lost in corrections themselves.”

Market timing is een vorm van actief beleggen. Passieve beleggers doen niet aan timing. Als hoge koers-winstverhoudingen je nerveus maken, leg dan gespreid in. Beleg dus niet het hele bedrag in een keer maar doe het stukje bij beetje. Trek er maanden of zelfs een paar jaar voor uit. Waar jij je comfortabel bij voelt.

En als je maandelijks wilt gaan inleggen moet je sowieso nooit wachten. Het doet er niet toe wat de koers-winstverhoudingen zijn. Als je begint met maandelijks inleggen en de beurs maakt ergens in de eerste jaren een grote duikeling, dan is dat op lange termijn juist gunstig. Je gaat dan immers goedkoop aandelen inkopen. Die goedkoop gekochte aandelen gaan op lange termijn een heel mooi rendement opleveren.

Sommige beleggers mijden obligaties vanwege de huidige lage rentestanden. Wat zou je hen adviseren?

Alles wat ook maar een beetje veilig is levert op dit moment weinig op. Als de rente zo laag blijft als nu, is beleggen in obligaties inderdaad niet erg aantrekkelijk.

Als de rente weer zou gaan stijgen, kan beleggen in obligaties wel weer aantrekkelijk worden. Bij een stijgende rente zullen kortlopende obligaties eerst verlies maken, maar dat zal vanwege de korte looptijd van de obligaties beperkt zijn. Daarna zullen ze juist weer een aardig rendement opleveren, de rente is immers opgelopen en hoger dan voorheen.

Dan kan je als belegger zeggen dat je gaat wachten tot de rente gestegen is. Maar dan ga je timen en we weten dat timing erg moeilijk is. Wanneer is de rente voldoende gestegen? Hoe weet je dat die niet nog verder gaat stijgen?

Mijn advies is om niet te timen en op dit moment alleen in obligaties te beleggen als je het voor de lange termijn doet.

Lees ook: Beleggen in obligaties – uitleg en tips

Sommige mensen denken dat sparen veiliger is dan beleggen. Hoe zie jij dat?

Bij sparen heb je in beginsel geen hoofdsomrisico (het risico dat je minder terugkrijgt dan je hebt ingelegd). Bij beleggen bestaat dit risico wel. In die zin is sparen veiliger dan beleggen.

Risico en rendement gaan echter hand in hand. Het lage risico van sparen betekent dus ook een laag rendement. En dat brengt weer een ander risico met zich mee: het koopkrachtrisico. Dit is het risico dat je geld aan koopkracht verliest doordat het netto (na belasting) minder oplevert dan de inflatie.

Bij sparen is dit risico nadrukkelijk aanwezig – zeker met de lage rentestanden van nu. Bij beleggen is de kans groot dat je op lange termijn een hoger rendement haalt dan met sparen. En dus is het minder waarschijnlijk dat je geld aan koopkracht verliest.

In koopkracht termen zou je dus kunnen zeggen dat beleggen ‘veiliger’ is dan sparen.

Hoeveel invloed heeft emotie op beleggingsrendement en hoe kun je daar het beste mee omgaan?

Emotie heeft een enorme invloed op het rendement. Onderzoek laat zien dat irrationeel gedrag beleggers nog meer rendement kost dan andere fouten die beleggers maken.

Het lastige van emoties is dat die bijna niet zijn uit te bannen. De mens is nou eenmaal een emotioneel wezen. We zijn niet rationeel. We zijn geen robots.

De beste manier om je emoties niet te triggeren is om niet naar je beleggingen om te kijken en al het financiële nieuws over te slaan.

Zoals meesterbelegger Warren Buffett adviseert: zet het weg in een indexfonds en kijk er 20 jaar niet meer naar om.

Welke asset allocatie en welke geografische verdeling raad je aan?

De geschikte asset allocatie hangt vooral af van de termijn waarvoor je belegt en jouw risicobereidheid. Daarnaast spelen de doelstelling en de financiële situatie van de klant een rol.

In het algemeen geldt dat hoe langer de beleggingshorizon is, hoe meer je in aandelen kunt beleggen. Omdat er dan na een periode van dalende koersen genoeg tijd is om van het daaropvolgende herstel te profiteren en het verlies weer goed te maken.

Wij adviseren om wereldwijd te beleggen. Zowel bij aandelen als bij obligaties. Dit geeft de optimale verhouding tussen risico en rendement. Bovendien is elke vorm van beleggen waarbij je niet wereldwijd spreidt een vorm van actief beleggen. Daar ligt, bewust of onbewust, een actieve keuze aan ten grondslag.

Zijn er andere aspecten dan bovengenoemde voor de doe-het-zelf belegger die je aanraadt mee te nemen in beleggingsbeslissingen?

Een kritische grondhouding. Neem alles wat je over beleggen hoort of leest met een enorme korrel zout. Wantrouw het, tenzij er overtuigend onafhankelijk bewijs is dat het klopt.

Vooral als het om voorspellen gaat is een zeer kritische grondhouding essentieel. De toekomst, ook die van beurskoersen, laat zich nou eenmaal heel moeilijk voorspellen.

De enige manier om feit van fictie te onderscheiden is onafhankelijk (wetenschappelijk) onderzoek. En zelfs hier moet je voorzichtig mee zijn want veel (wetenschappelijk) onderzoek is tegenwoordig ook niet meer onafhankelijk.

Duurzaam beleggen is in opkomst. Zie jij mogelijkheden om echt duurzaam te beleggen via indexfondsen met lage kosten, brede (liefst wereldwijde) spreiding en een rendement vergelijkbaar met niet duurzame indexfondsen?

Onder ‘echt’ duurzaam beleggen verstaan de meeste mensen dat je alleen nog belegt in aandelen van de meest duurzame bedrijven en minder duurzame bedrijven uitsluit.

Dat kan via een indexfonds dat een wereldwijde index volgt die een groot deel van de bedrijven die normaliter in de index voorkomen op basis van duurzaamheidscriteria uitsluit. Door het grote aantal uitsluitingen krijg je echter een index met een andere samenstelling dan een niet duurzame index (zonder uitsluitingen). Hierdoor is de kans groot dat het rendement van de duurzame index behoorlijk gaat afwijken van het rendement van de niet duurzame index.

Het is overigens de vraag of uitsluiten de beste manier is om een duurzame wereld te bewerkstelligen. Je kunt er ook voor kiezen om minder duurzame bedrijven niet uit te sluiten zodat je (als aandeelhouder) met ze in gesprek kunt gaan en invloed kunt uitoefenen om ze tot verbetering aan te zetten. Bij sommige bedrijven bereik je hier meer mee dan met uitsluiten.

Deze vorm van duurzaam beleggen kan via een breed gespreid indexfonds dat misschien wel wat bedrijven uitsluit maar bij de meeste bedrijven probeert verbeteringen te realiseren door met het bestuur in debat te gaan en te stemmen over hun verantwoordelijkheden op het gebied van mens, milieu en goed ondernemingsbestuur.

Bij deze manier van duurzaam beleggen wordt maar een beperkt aantal bedrijven uitgesloten en zal het rendement van het duurzame indexfonds vergelijkbaar zijn met het rendement van niet duurzame indexfondsen.

Financiële onafhankelijkheid

Ben je met het onderwerp financiële onafhankelijkheid bezig, ernaar op weg of misschien zelfs al gearriveerd?

Meesman Indexbeleggen is in 2005 opgericht om mensen te helpen de regie over hun financiële toekomst te pakken door op een solide en verantwoorde manier vermogen op te bouwen. Vermogen opbouwen is belangrijk omdat het je de financiële vrijheid geeft om je leven in te richten zoals je dat zelf het liefste wilt.

Persoonlijk bouw ik al heel lang vermogen op. Niet omdat het mijn doel is niet meer te hoeven werken voor mijn geld. Mijn werk geeft me erg veel voldoening en ik wil er zo lang mogelijk mee doorgaan. Maar omdat het me in staat stelt leuke dingen te doen die ik anders niet zou kunnen doen. En het me een gevoel geeft van vrijheid en zelfstandigheid.

Wat is je advies voor mensen die net begonnen zijn aan hun reis op weg naar financiële onafhankelijkheid?

Mijn advies aan mensen die net zijn begonnen met (maandelijks) beleggen zou zijn om vooral koers te houden. Wat er ook gebeurt. Ook in slechte tijden. Juist in slechte tijden!

Indexbeleggen boek

Heb je nog boeken die je kunt aanraden voor mensen die zich verder willen verdiepen in beleggen in indexfondsen?

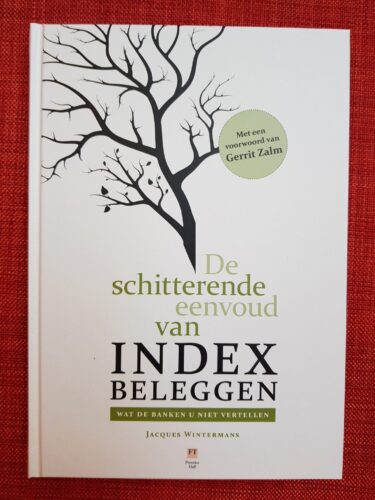

De Schitterende Eenvoud van Indexbeleggen, van Jacques Wintermans.

De Beleggingsillusie, van Marius Kerdel & Jolmer Schukken.

Common Sense on Mutual Funds, van John Bogle.

A Random Walk Down Wall Street, van Burton Malkiel.

All About Index Funds, van Rick Ferri.

Tot slot

Doe jij aan indexbeleggen? Zo ja, hoe bevalt je dat?

Heb je vragen voor Hendrik? Stel ze hieronder via de reactiemogelijkheid!

Geef een reactie